リュウです。

今日は、明日の娘の「おゆうぎ会」のための準備です。

まだ0,1歳児クラスなので、親と一緒に踊ったりするようです。

明日が楽しみです。

さて、前回若干わかりにくい内容になりましたが、外国税額控除の仕組みを解説しました。

今回は、「外国税額控除の書面の書き方」です。

この手の話は税理士に直接相談するから需要が無いからか、様式の書き方について参考になる資料がWEBにはあまりありませんでした。

(仕組みを書いてあるページはある程度あるんですけどね。)

書籍も同様で、肝心のここを知りたいという部分が載ってなかったりします。

そこで、作ってみました。

サラリーマン向けで給与所得がある方の申告書を例に上げてみましょう。

関連する部分の書き方だけを抜き出しました。

給与所得控除など、他の所得計算や書面の準備、外国税額控除と関係の薄い書類は、他のサイトに説明を譲るとして省略します。

★免責事項★

【平成30年分(平成31年申告)の申告】に対応しています。

一応、十分チェックをして、自己の申告でも同様の計算をしたものを準備していますが、万一のことを想定し、ここの情報を参考にして受けた損失について責任は負いません。

前提

まず、大事なこと。

住所は「横須賀市役所」の住所なので、宛先へ問い合わせしないでください。

電話しても書き方を教えてくれるわけではないのであしからず。

モデルケースをわかりやすくするために、「利子」、「配当」、「譲渡」の3所得はすべて外国法人の株式から得たものとします。

①所得(収入)について

★利子所得 10,000円 (※1)

★配当所得 150,000円(※2)

給与収入 4,000,000円 → 給与所得2,660,000

★譲渡(株式) 収入1,500,000円 →譲渡所得(株式等)60,000円

雑所得(先物) ▲200,000円

★は国外で得た所得です。本来なら日本株の投資もしている方もいると思いますので、その場合は国外の所得の額と国内の所得の額を分ける必要があります。

配当所得については、上場株式からの配当の場合は、配当所得を【分離課税】として第3表に記載することも可能な場合があります。給与所得などが多い方は【分離課税】の方が節税になるケースもあるので必要に応じ検討してください。

※1 外国の現地銀行や現地証券口座の「利子」は、日本の銀行で源泉所得税を取ることができないため、確定申告が必要になります。

※2 控除負債利子はありません。

②所得控除

社会保険料控除 600,000円

(参考として4,000,000円×15%で想定)

配偶者控除 380,000円

基礎控除 380,000円

※3 今回は生保控除や地震保険控除なしで作成

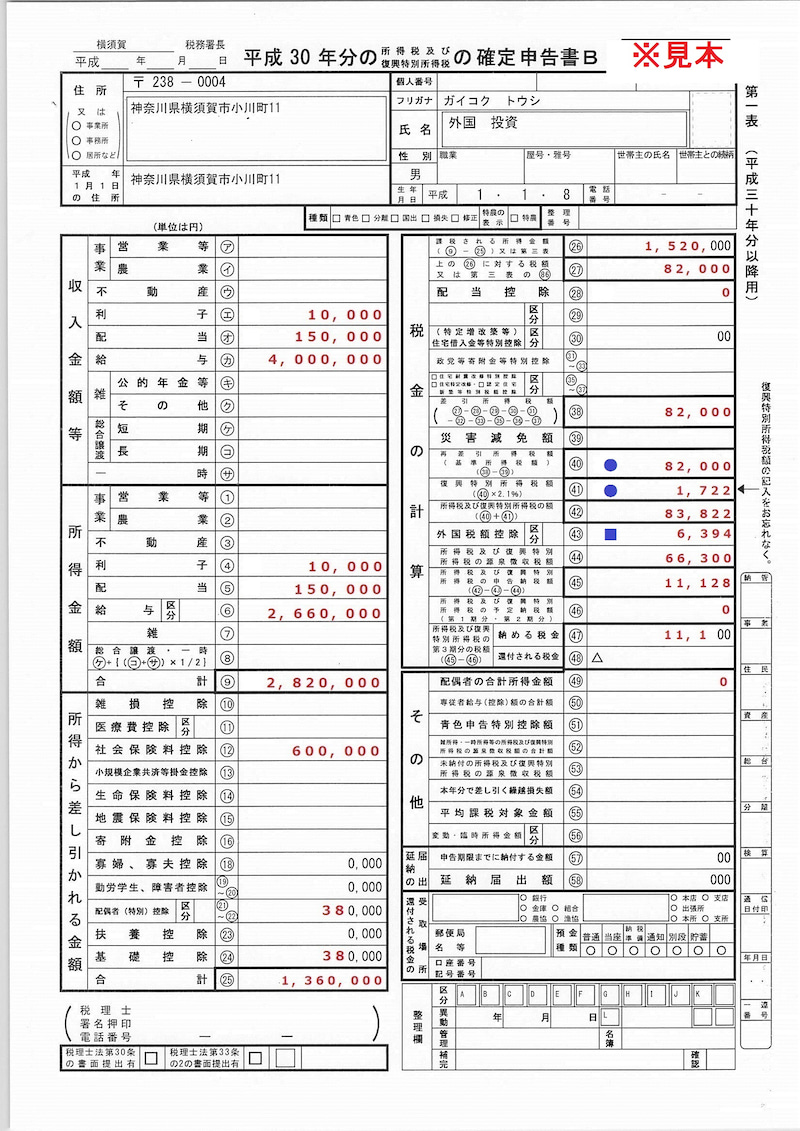

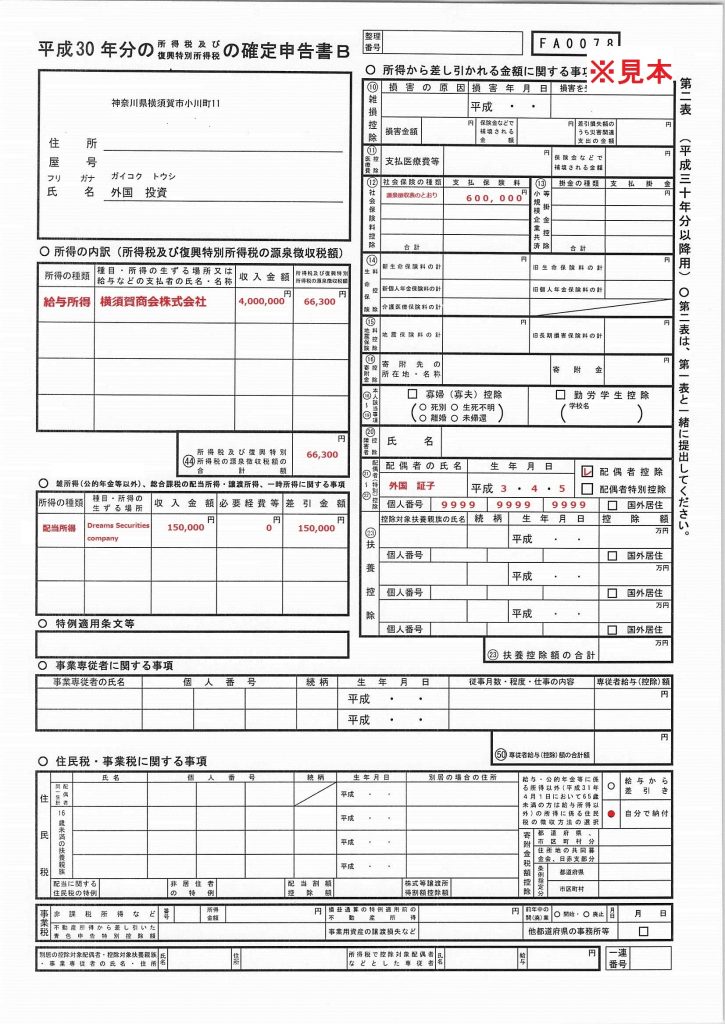

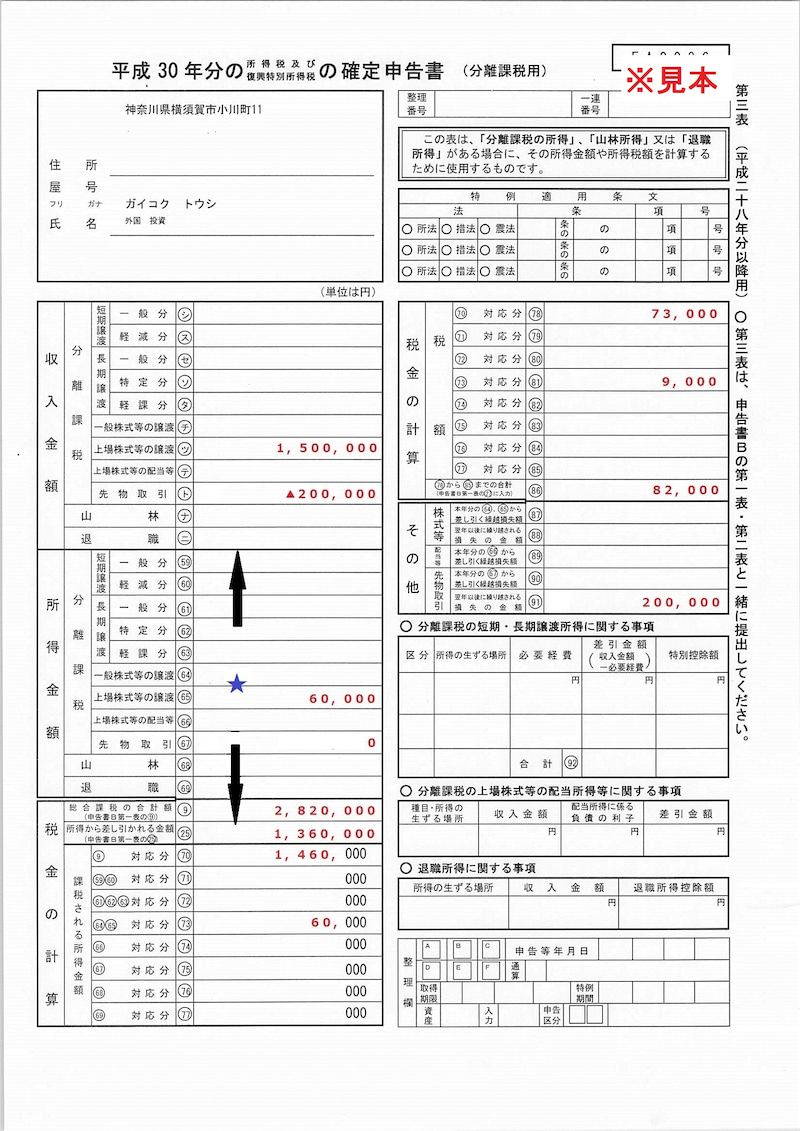

これらを元に書いた、確定申告書Bの第1表~第3表を貼っておきます。

この書面は見慣れた方も多いかと思います。

※確定申告書Bの第1表

※確定申告書Bの第2表

※確定申告書Bの第3表

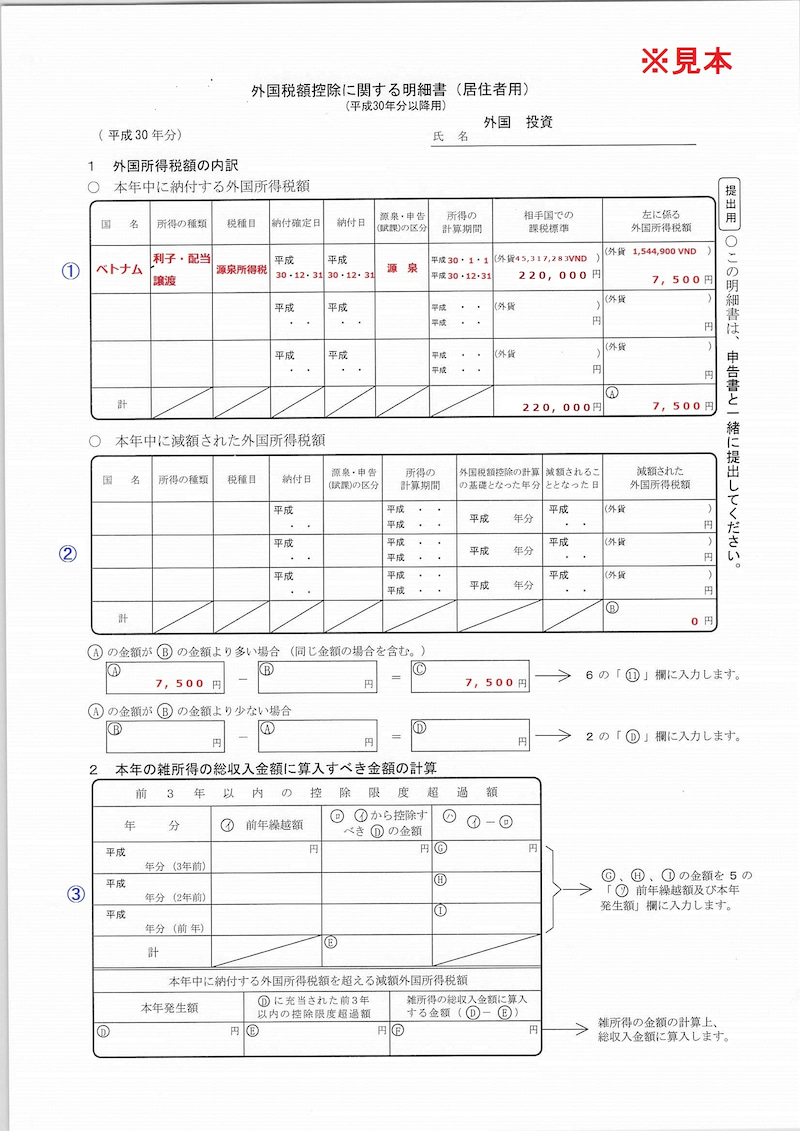

外国税額控除に関する明細書(居住者用)(1ページ目)

さて、ここからが本番。

書面の作成見本は以下のとおりです。

※1ページ目

①「本年中に納付する外国所得税額」欄

重要なことは、「全部書いてたらキリが無いので、集計して処理をすることは可能」です。

別紙のように、利子・配当・譲渡を一括にしても問題ないと思われます。(特に複数の国から所得を得ているなら3行ではすぐ埋まってしまいます。)

今回は、「利子」、「配当」、「譲渡」の3行で納まるので、分けて書くことも可能です。

外国の所得については、源泉所得税を取られているか否か関係なく加算します。

(例えば、見本の様式でベトナムの利子には税金はかかっていませんが、所得には加算します。)

一括で計算するので、期間は1月1日~12月31日。

税務署が後で確認を取れるように、証券会社から出た一覧表と必要部分の和訳を添付する必要が有ります。

②「本年中に減額された外国所得税額」欄

各国で外国所得税額が減額されることが有ります。

その際に記入する必要があるのですが、株式投資では原則的に必要ありません。

③「本年の雑所得の総収入金額に算入すべき金額の計算」欄

基本的にここも使いません。

なお、②で支払った額より減額された外国所得税額の方が多いようなケースでは、

外国税額の還付分の儲けが出た場合に、「雑所得」となります。

(「雑所得」が出るようなケースはかなりレアなので、税理士さんに相談するレベルです。)

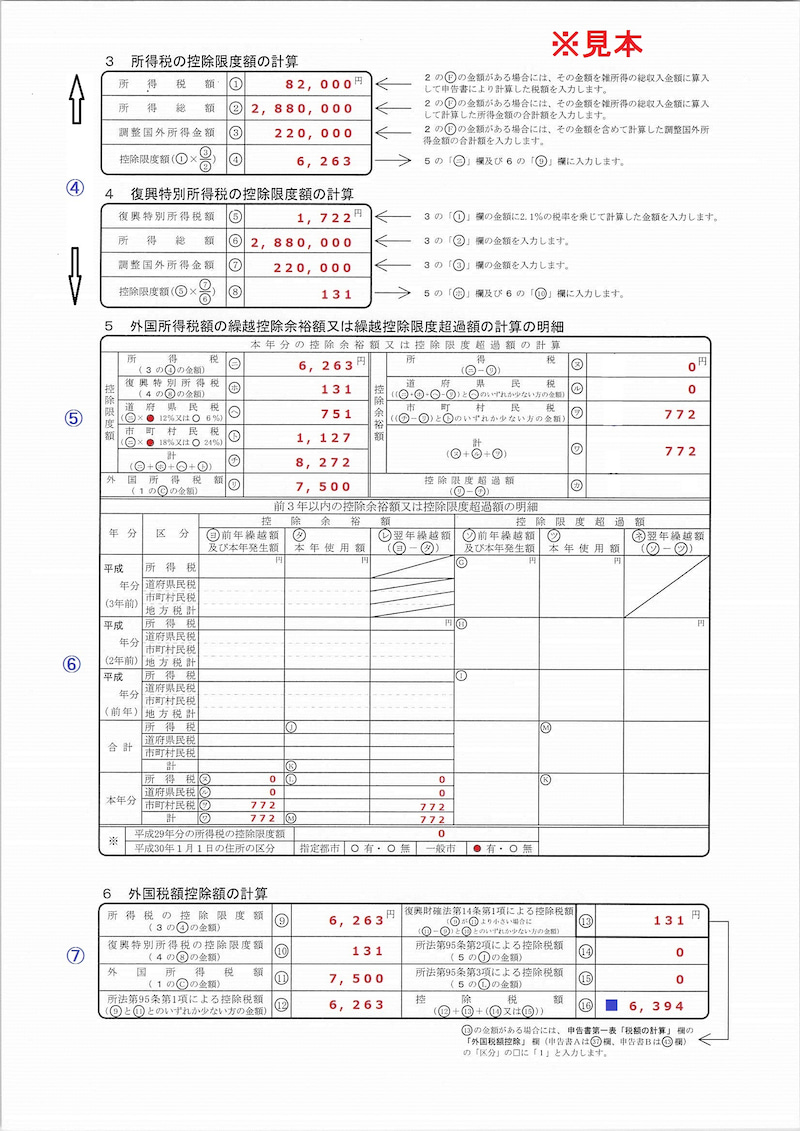

外国税額控除に関する明細書(居住者用)(2ページ目)

※2ページ目

④「所得税の控除額の計算」欄

ここが、外国税額控除の控除額の計算基礎になります。

それぞれ、上述の③に該当するケースの場合は、その「雑所得」の額を加えますが、

かなりレアケースなので、税理士さんに個別相談しましょう。

・所得税額、復興特別所得税額

原則、確定申告書Bの第1表の40欄(所得税額)、41欄(復興特別所得税額)を転記します。

・所得総額

確定申告書Bの第3表(分離課税用)の所得金額の欄の合計になります。

(いわゆる⑨欄+59欄~69欄、サンプルの第3表の「★」の部分です。)

注意点として、サンプルでは先物取引で▲200,000円とありますが、こういうケースは0円で計算してください。

・調整国外所得金額

①で計算した「相手国での課税標準」の合計額欄を転記します。

⑤「外国所得税額の繰越控除余裕額又は繰越控除限度超過額の計算の明細」欄

タイトル長すぎですね(笑)。

・「控除限度額」欄

基本的に様式にしたがっていけば計算できます。

地方税が、政令市と普通市で計算式が異なることになったので、チェックを忘れずにしましょう。

・「控除余裕額」欄又は「控除限度超過額」欄

説明書きによると、

外国所得税額>所得税(限度額が余った)なら、控除余裕額(ヌ~ワ)で、

外国所得税額>所得税(限度額が足りなかった)なら控除限度超過額(カ)に記入します。

様式の計算をそのまま使うとマイナスになりますが、「趣旨から考えて0円で記入」します。

今回は、国税で限度額超過、地方税まで使うと余りが出るケースです。

そのため「控除限度超過額」は記入不要です。

⑥「前3年内の繰越控除余裕額又は繰越控除限度超過額の明細」欄

⑤の情報を元に記入していけば大丈夫です。

⑦「外国税額控除の計算」欄

最後に、外国税額控除額を計算して行きます。

ここは様式の指示通り書けば問題ないでしょう。

「■」部分が、確定申告書の第1表の43欄に入り、税額から控除されます。

その他書類

補足資料として、確定申告書の様式第1表~第3表を載せておきましたが、これ以外に、先物取引で損失が出ているので先物取引に関する別紙が要りますが、説明は外国税額控除の話ではないので割愛します。

なお、疑問に出そうなところだけ補足。

●利子所得について

海外株式の取引では証券口座などで利子所得が発生することが有ります。書面は間違いでは有りません。

東亜の同級生の会計事務所の方でも、利子所得は若干レアリティが高いようで、「利子所得なんてあるんだね。」といわれたことが有ります。

上述のとおり、海外の銀行なので源泉所得税を徴収されることで完結(源泉分離課税)できないためです。

●配当所得について

配当について、重要な点。

配当控除は受けられない

配当控除は、国内の法人税の二重課税を回避することを趣旨としているため、外国株式には適用されません。

なお、外国株でも「国内の証券口座で管理しているものについては日本株と同じ取り扱いが可能」です。例えば、「SBI証券やマネックス証券、楽天証券などの外国株の取引なら日本株と同じ扱いが可能」なので、あくまで現地口座を開設した方に限られます。

●その他必要な書類

外国語の文章は、日本語に訳したものをExcelに入力、ソートして各種所得の金額や外国源泉所得税を集計すると良いと思われます。

・外国証券口座から送られる(WEBで閲覧できる)書面を加工します。

日本の所得税に対応した書面で無いため、この手間は諦めるしかないと思われます。

なお、証券会社から書面が送られない場合は、

日本国内の所得税の申告で必要なため、(今年なら)2018年の1年間の、

①日付

②金額

③摘要(配当、株式の売却など所得が判別できるもの)

④税額(源泉徴収後のものもあるので、その場合はExcelで補足すると良いです。)

のわかる一覧表のデータ(又は書面)を送付してほしい、と依頼すると良いかと思われます。

世界のほとんどの国で所得税は課されているからか、

ルールこそ違えど、趣旨は理解してくれて資料を送付してくれました。

まとめ

簡単にまとめたつもりが結構な分量になってしまいました。

多分、ある程度わかる人は添付の様式を見れば意味がわかるかと思うので、画像を残しておきます。

重要なので再掲しますが、作成要領、法律を見ながら作成して入るものの、公式書類ではないので、あくまで参考にしていただければと思います。

※2019.7.7 第3表の画像を差し替え

(先物が赤字なら所得表示はゼロでよいようです。

恐らく繰越で損失(マイナス)が載ってるため)

★免責事項★

【平成30年分(平成31年申告)の申告】に対応しています。

一応、十分にはチェックをしていて、自己の申告でも金額が違うもので準備していますが、万一のことを想定し、ここの情報を参考にして受けた損失について責任は負いません。

加工したり転載する時や、違うところがあったら、メッセージをいただければ幸いです。

●関連記事

外国税額控除について計算式や書面の補足を載せました。

※2020.5.9 リンク・画像(第2表)訂正

まさかの源泉徴収額の記入ミスをしていました。

※2020.12.25 現地口座の配当も上場株式に係る配当所得(分離課税)に出来る可能性があるため修正

コメント