今日のベトナム株紹介記事。

WCSはハノイ証券取引所に上場しています。(本店所在地はホーチミンですが。)

ここ2年は、高配当の多いベトナム株の中でもさらに高配当(年20%)を続けています。

配当自体は今後続くか疑問ですが、業績自体も良いためお勧めできる銘柄です。

なお、「バスターミナルの運営」で上場企業という、事業規模(時価総額)・業務内容ともに米国株だと恐らく存在しえないものだと思われます。

WCS(西部バスターミナル)の概要

概要はいくつかのサイトを和訳したものです。

ウェスタンバスターミナルはホーチミン市にある会社で1970年に設立。

バスターミナルの運営とそれに関するサービス事業を行っている会社です。

ホーチミン市等にある

・バスターミナルの利用料

・(中距離の)旅客輸送

・キオスク等サービス業

で収益を上げています。バスターミナルを乱立させる競合は少ないと思われるので、小規模ながら地域独占力はあると考えてよいと思います。

財務分析

まずは財務分析です。

基本数値

基本数値は、今までと同様VNDirect証券の銘柄分析から。

P/E 9.8倍

P/B 3.3倍

ROE 31.0%

ROA 22.1%

EPS 22,459VND

配当 51,600VND(配当利回り23.4%)

後述しますが、様に高い配当利回り。

年間EPSを超えているため将来続く利回りとは考えにくいです。

時価総額は27億円程度。

ベトナム上場企業の中でもそこまで大きな企業ではありません。

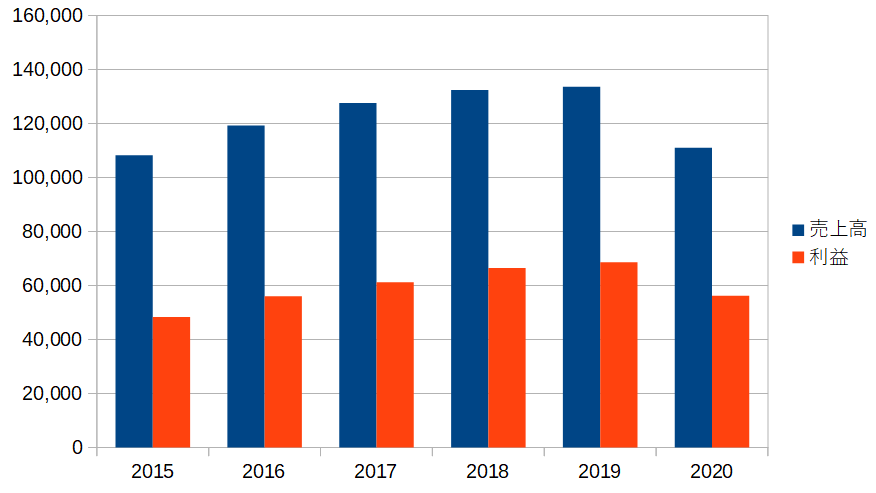

売上高の推移

次は売上高の推移を観てみましょう。

単位(100万VND)

売上高 利益 利益率

2015 108,180 48,276 44.6%

2016 119,246 55,973 46.9%

2017 127,579 61,177 48.0%

2018 132,393 66,491 50.2%

2019 133,569 68,573 51.3%

2020 111,015 56,146 50.6%

売上高は2020年こそ新型コロナウイルス感染症の影響で売上減となりましたが、右肩上がりで続いています。WCSは観光銘柄であるため、2020年に黒字は中々善戦していると思われます。

2020年の新型コロナ関連は異常値として除外し、2015年~2019年の5年間で比較した場合

売上高成長率 +23.4% 年平均+4.3%(133,569/108,180)

税引き後利益 +42.0% 年平均+7.2%(68,573/48,276)

売上高に対する税引後利益が高く、安定して伸びています。

あわせて、売上高の上昇に対し利益の伸びが良いです。

これは変動費用を生じていないためです。販売管理費(事業管理コスト)は売上高の23.4%の上昇に対しほぼ同額(5年で+0.5%)です。

したがって、売上高の伸びに合わせ、加速して利益が上がることが見込まれます。

新型コロナ後は観光業の売り上げも回復すると見込まれるため、利益拡大が見込めるでしょう。

営業キャッシュフロー

次にキャッシュフロー。

特に事業による売上高から手元に残る現金(営業キャッシュフロー)がどの程度残るかを確認。

営業キャッシュフローマージン(営業キャッシュフロー/売上高)

2015 39.8%

2016 34.5%

2017 35.1%

2018 24.3%

2019 36.1%

2020 28.3%

業種にもよりますが、一般に15%を超える会社は優秀と言われます。

前回紹介した遊園地を経営するDSN(ダムセン・ウォーターパーク)は、2020年は、利益は出ているもののマイナスキャッシュフロー。一方、WCSは2020年の営業CFマージンが28.3%を維持しているのは中々の好業績と言えるでしょう。

株価チャート

業績上昇と高配当の発表に対応して株価が上がり、維持されています。

チャートから見た買い時については、特にありません。

2020年に新型コロナウイルス感染症関連で若干の下げを見せたもののそこまで大きな影響がなく、新型コロナウイルスの被害が少なかったので相対的な伸びを示したのかもしれません。

この銘柄の特色

現在の高配当銘柄です。それも【年率20%超】です。

新型コロナウイルス感染症でのダメージも大きくありません。

高配当については、当時のニュース記事(リンク先を失念しました。)、「過去の(少なかった)配当(2018年までは年1%程度の会社でした。)をまとめて払った」という記事もあったような覚えがあります。

実際に、2019年に配当が急激に上昇したことで急に注目を集めました。

一方で2019,2020年ともに年間利益を上回る配当(2020年は EPS 22,000VNDで、配当が51,600VND/1株)をしており、このペースで配当することにより会社の留保があまり増えない(又は減る)ため、

・社内留保を活用した成長の期待

・今後の配当の急減

が想定されます。2021年に年20%の配当を出すのは可能性としては低いと思っています。

とはいえ、

①法人が資産をため込まず配当する意思表示(利益が出てても配当を出さない法人は出さない)

②配当が出せる分の利益を出せる会社

である点は注目したほうが良いでしょう。

まとめとして、

・WCS(西部バスターミナル)はバスターミナルとその周辺事業に特化した事業をしている

・売上高利益率50%前後、営業CFマージン25%前後と高利益体質を維持

・観光産業ながらコロナの業績に与える影響は少なかった

・ここ2年間高配当を維持しているが、EPSを超過する内容のため今後は難しい

小さいながら優良企業といえます。

配当目当てだと、期待を裏切る結果になるかもしれませんが、中長期的には良い銘柄だと思われます。

コメント