我々サラリーマンがFIREを目指すために、殆どの場合は、毎月の給与から資金を育てる必要があります。

一般にFIREで例えられる運用益は年4%。

年400万円の支出を目指すならば1億円、

年600万円なら1.5億円の原資が必要になります。

これらの原資を目指すためには、種銭となる資金を多く集めれば集めるほどFIREへに近づく速度は加速するわけです。

では、どのようにお金を準備すべきか。

私が節制と投資に取り組み始めたのは28歳、多分遅い方に分類されます(就職したのも25歳で遅め)。

それでもしっかり資産を準備できるから大丈夫です。

当時、私自身が工夫したことを残しておきたいと思います。

目次

最初は「節約」から始まる

100円でも1,000円でも積み立てる金額があればそれに越したことはありません。

しかしながら、少額の運用だと恩恵がどうしても少ないです。

投資は、当然すぐ始めるべきですが、

ひとつの目安として、「最初の100万円を効率よく」集めていきましょう。

100万円を年4%(税引き前約5%)で運用できれば年間4万円。

月3,300円(40,000円/12)と、上がったことを実感できる目安だと思います。

では、種銭をどう準備するか。

また、我々サラリーマンの収入は「給与」であるため、急に増やせません。

種銭を準備するのには、どうしても支出の節制、「節約」がメインとなります。

なお、節約の仕組み化することが、FIREでの生活費もスリム化することにつながるので、FIREに必要な資金を減らすことになります。

上述の通り年間400万円必要だから1億円の資産を準備するのであって、

年間200万円で済むならば5,000万円でFIRE可能であるという意識を持つことが大切です。

仕組みを作る

さて、本題。

基本的には、削るべきは「固定費」です。

節制を「仕組み化」するには、「定期的なお金」を減らすのが望ましいです。

「医療費を減らすために健康であるべき」等々の、変動費への考え方も当然重要ですが、定期的な費用「固定費」を減らすことで手元資金を毎月確実に増やしていきましょう。

また、何でもかんでも節約ではなく、「固定費」の中でも高額なものから手を付けて行くことで、効率を上げることができます。

●重要なポイント

①最初に気にすべきは「変動費」より「固定費」

②「固定費」の中でも高額なものから削る

「節約」と言っても、スーパーで「試食で済ましたり、牛脂を持って帰る」というようなセコい話ではありません。上述の通り、最初は「大きな支出から削る」。

セコくなく「ケチであれ」。

(1)やるべきこと

当時の経験から、やるべきこととやらなくていいことを分けました。

「やらなくていいこと」は、「そこまですべきか」迷ったものです。

やるべきことは以下の5(+1つ)

①生命保険(月5千円~3万円)

②家賃(月2万~6万円)

③昼食(月1万円)

④車の維持費(月1万円)

⑤飲み会(1回5,000円)

1つずつ解説。

①生命保険(月5千円~3万円)

「しっかり資産を貯めよう」と思った自分が、当時一番最初に取り組んだのは、「生命保険の見直し」です。

保険の見直しのポイントは2つ、

イ ライフサイクルに応じた生命保険を選ぶ

ロ 資産形成は保険では行わない

です。

文字通り、「今のライフサイクルで保険を増やしたり減らしたりすること」を指します。

一見、生命保険会社が言いそうな言葉ですが、意味は逆に近い。

生命保険会社も「相互扶助」を大義としますが、本来は会社である以上「利潤の追求」を行います。

生保会社が大きな利益を出せる、「無駄な保険」や「効率の悪い保険」を勧める傾向にあります。

(一応フォローすると、お客さん目線の良い営業さんもいます。)

検討すべきポイントの一例。

・親が生活苦でもなければ、結婚前に1,000万円の死亡保険は不要。

・結婚後も共働きなら、一定額の「定期保険」や「収入保障保険」などの逓減していく保険で足りる。

・そのがん保険の特約、本当に必要か。

など、「本当に必要なもの以外の契約は見直し」しましょう。

なお、保険の見直しの際にショッピングモールなどの「保険の相談窓口」などはあまりお勧めしません、営業と同じく「利益が出る保険」を勧める傾向があります。

さて、次。

ロは「生命保険ではなく金融投資で資産を増やすこと」を意味します。

資産形成で勧めてくる生命保険(個人年金等)は基本的に投資家に不利なものです。

生命保険は年1%程度の金利しかつかず、短期だと元本割れします。

正直利回りはかなり低いです。

株式投資の銘柄にもよりますが、

銀行(0%)

<保険(1%)

<<株式(配当のみで3%)

となります。

従って、養老保険、学資保険、祝い金などでベースの積み立て系の生保は保険料が高く、リターンも少なめ、保険部分はともかく、資産部分(積み立て分)は切り離して自分で運用したほうが良いです。切り離した積み立て分を、個別銘柄やインデックス投信などに任せて、保険をスリム化しましょう。

シンプル保険な保険に戻すことで、年間で数十万円投資資金を増やせる人もいます。

②家賃(月2万~6万円)

さて家賃ですね。これも重要です。

個人的には、「①生命保険」と「②家賃」を工夫するだけでそこそこの種銭を準備できると思っています。

つまるところ「実家」はお金がたまります。

シンプルながら大きい事実。

「自立」として実家から出るのはひとつの考え方です。

一方、「一人暮らしには大きなコストが発生する」のも自覚して判断したいところです。

私は、大学時代は下宿して一人暮らしをしましたが、コストパフォーマンスが悪すぎると判断し、社会人になってから結婚までは実家で数年過ごしました。

仮に家賃手当が出る職場でも、「家賃全額」補填してくれる企業は少ないため不足分を支出します。

不足分の数万円が12カ月積みあがると、年間数十万円の支出になります。

一人暮らしの不動産は非常に非効率なものです。

婚姻し世帯を持つならまだしも、1人暮らしは大家さんと不動産屋さんを儲けさせることが多いです。

(大家さんごめんなさい。)

こだわりがある方を除き、実家暮らしのメリットは大きいです。

③昼食(月1万円)

共働きの世帯などでは多忙のため、やむを得ない支出ですが節約可能な部類に入ります。

1日500円を目安、20日で月1万円の節約になります。

とはいえ、作る手間は「コスト」です。

②とあわせて、「実家にお金を入れて親にお願いする」などの手段はあります。

④車(月1万円)

職場の位置や生活環境(駅の場所や食料の購入場所)により変わりますが、車を「所有する」かどうかを検討すると良いです。

もちろん環境次第なのと、趣味として車に乗るのが好きな人もいるので順位は低め。

月に数回しか乗らないならば、本当に必要な時に「レンタル」する選択肢もあると思われます。

購入費用を考慮しなくても結構なコストがかかります。

所有すると、

・自動車税 年4~5万(3ナンバーの中で低い排気量)

・車検 年6万円(2年で12万円目安、車両や車両の状況でばらつきあり)

(・ガソリン代 これはレンタルでもかかる)

ガソリン代を除いても、月額約1万円は節約可能。

種銭にはなりませんが、

車両を持たず電車通勤に変えることで駅近の月1万円高い物件を借りることもできます。

⑤飲み会(1回5,000円)

これは書こうか迷いましたが、一応。

少し前の人(今の50歳以上の世代)は、

・飲み会は大切な付き合い

・飲みニケーション

などという言葉もある通り、重要視する人も多いからです。

ここは割り切り。

メリットとデメリットで決めましょう。

コロナウィルスの蔓延により飲み会が減りましたが、飲まないと出世できない会社も一定数あるのでその場合は飲み優先で。

私がいる職場では、歓送迎会、忘年会などで年3,4回ならまだしも、毎月飲みに行く部署などもあります。

頻度が多ければ、

・回数を減らす

・二次会以降は控える(酔いつぶれているので実のある会話は少ない)

くらいはしても良いと思います。

「この場合はいかない」というルール付けが大事です。

「(実家や配偶者の)家事があるので1次会は出ますが2次会は勘弁してください」くらいは、言ってもいい時代だと思います。

もっとも、FIREを目指す人は、積極的に「組織内での出世」に拘らない方もいると思うので、節約しやすいと思います。

(2)無理にやらなくていいこと

ここからは無理にやらなくていいことです。

やれば多少は効果があったとしても、生活やライフスタイルを犠牲にしてまでやるべきではないと思うのです。

①クレジットカードなどのポイント類(月額1,000円程度)

この手の「ポイント」類。「支出額の〇%引きというようなサービスが売り」です。

一方で、ポイントを貯めるために、

・同じカードを使う

・(定価販売でも)同じ会社の製品を買う

・余計なものを買ってポイントを貯める

と、管理次第で支出を増やす仕組みになっています。

クレジットカードのポイント等を使うなら

「カードを使っても同じ値段のサービス」に限り使うこと。

例えば、公共料金や本、特定のゲーム機やスマホ又はクレジット経由が最安の商品などです。

②趣味(月額??万円)

個人的な意見として、趣味は自分の価値を上げるものと思っています。

ある趣味がきっかけで人間関係が広がったり、出世に繋がったりすることもあります。

もっとも上述の通り、FIREを目指す人が「社内の出世に興味があるかは疑問」なところではありますが。

独立するにせよ、

FIRE後の生活に厚みを持たすにせよ、

ストレス解消にせよ、

好きな趣味への費用を削る必要はないと思います。

ただ、給与から支出する高額のものは、「車か家か趣味費」だと思うので、使いすぎは避けましょう。

③住宅や子供について(年間数十万円~数百万円)

この辺りは、さらに賛否があるためあえて触れません。

生き方に合わせればよいと思います。

とはいえ、大変コストがかかるのは言わずもがなです。

我が家は家はないですが、子どもは居ます。

個人的な意見として、「国家が積極的に支援すべきは子育て世代」ではないかと思います。

現状では官公庁の支援は少なく、子育てに多額の支出を割くことになります。

共働きであったとしても、子育てや家を買えばFIREは遠のきます。

とはいえ、生き方によるものです。

大切なものならばあえて選ぶべきです。

検討

これらのコストを整理した場合(ばらつきのあるものは平均)、

①生命保険 月17,500円

②家賃 月40,000円

③昼食 月10,000円

④車両 月10,000円

⑤飲み会 月 2,500円(年6回目安)

合計 月80,000円

ここまで理想的な減額はできないと思いますが、少し工夫することで月4万円くらい積み立てることはできると思えます。

月4万円で年間48万円。

もし月4万円で25年ならば、

FIREは無理でしたが、十分老後2,000万円に到達可能です。

もし4万円を先日のS&P500の年14%で維持できれば、

FIREに25年、25歳で始めれば50歳で届くようです。

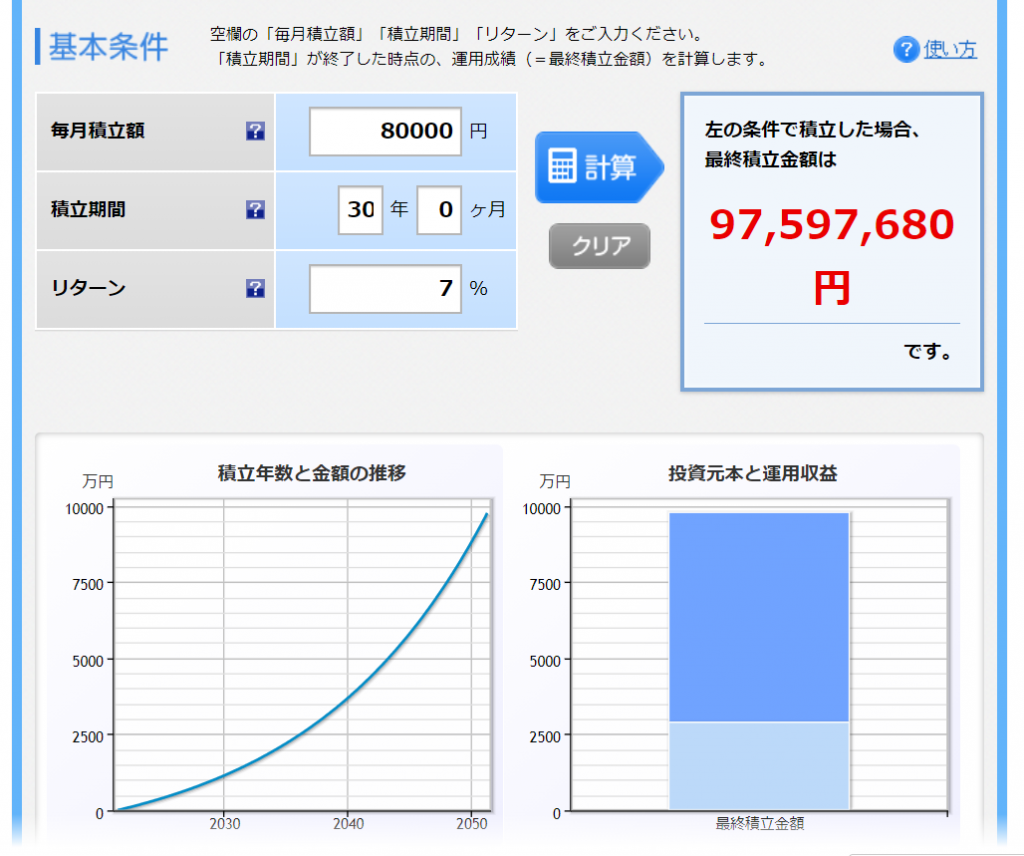

もし全額8万円積み立てて25年、S&P500の平均利回りの半分の年7%ならば、

こちらもFIREまで約25年です。

大卒(22歳)から始めれば47歳。心身共に健康でFIREも達成できて自由な生活を満喫できることでしょう。

●まとめ

節約は「ケチ」というイメージで捉えず、「資産を形成するための仕事」と捉えましょう。セコいところまでは求めませんが、「無駄遣いを避けること」で将来の大きな資産を形成することが可能なのです。

個人的に投資家バフェット氏の好きな言葉で最後は締めましょう。

朝起きて息を吸う練習をする人がいないのと同じで、

本当に優れた経営者は、

朝起きて「今日こそコストを削減しよう」なんて言わないものだ。

節約は、仕組み化して本人の意思に関係なくおのずと達成できるようにしてしまいましょう。

資産形成がものすごく楽になるはずです。

コメント