今日は娘と外で遊んできます。

娘が行きたがっているので、余力次第でスーパー銭湯に行くかもしれません。

さて、本題。

最近、広瀬隆雄氏(じっちゃま)のYoutubeライブをみながら、米国株でグロース株の勉強をしています。

自分は、10年来バフェットの投資法を元に投資をしてきました。

したがって、バリュー株(グロース株を兼ねたバリュー株を含む)の嗅覚は鋭い(つもり)ですが、高いPERを維持するグロース株に気後れしていました。

今年の6月ころから、グロース株に方向転換したことにより(業績悪化によるものを除き)PERの高い銘柄を買うようになりました。

正直、PER25倍を超える銘柄の状態で買いに入るのは今年が初めてです。今までは財務諸表を観つつ「安っす!」と思うレベルの銘柄しか手を出していなかったので新鮮な体験です。

今日は、3ヶ月ほどツイートやnoteを観ながら学んだ、グロース株の選定について、自分の考え方を整理してみることにしました。

目次

グロース株とは

「グロース株」とは、会社の売り上げや利益の成長率が高い銘柄で、その優れた成長性に期待があつまることから、「成長株」とも呼ばれます。

IPO直後の銘柄などはグロース株になりうることが多く、シェアを広げるために売り上げが市場予想より大きく伸び、利益も市場予想より高めの数値を出し続ける銘柄をイメージしています。

グロース株の条件と仕掛けるタイミング

グロース株の特徴

グロース株は以下の2点に着目しているように思います。

・好決算を出し続けていること

・高いPERの銘柄が多い

特に「決算」は重要です。

予想を超える高い決算の結果、人気が集まり高PER圏で保有されています。

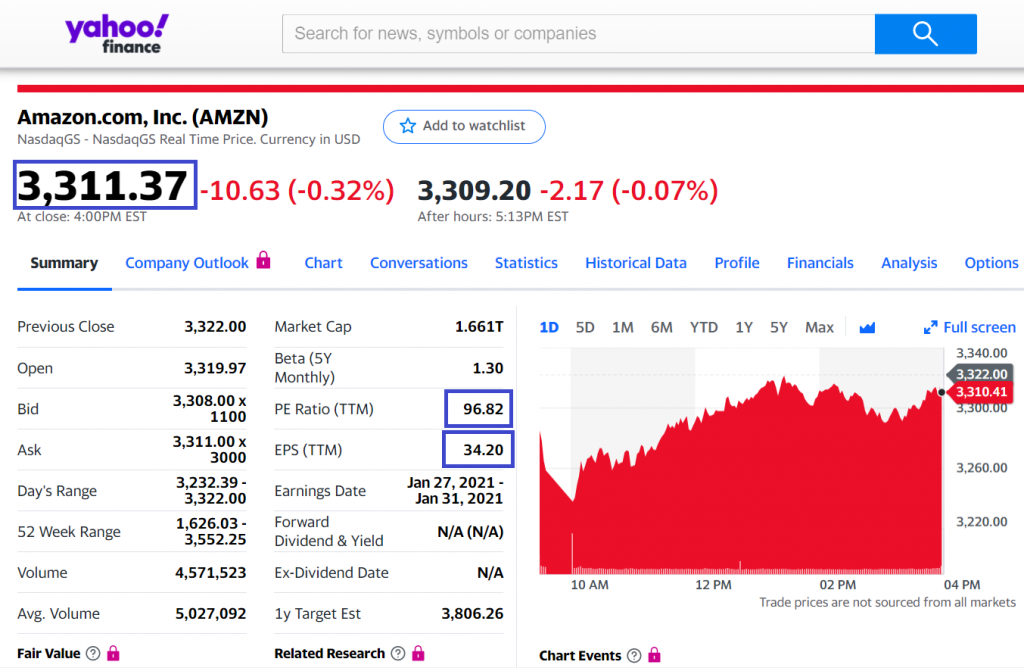

例えばアマゾン(ティッカー:AMZN)は、PERは96.82倍です。

(11月6日市場終了時:3311.37USD/34.20USD=96.82倍)

バリュー投資で安いといえる倍率が今の米国なら15倍くらいと思われるので、利益率としてはそこまで高くありません。

市場の拡大や今後利益が見込める成長(グロース)を期待して株式を購入する方が多いためこのような倍率になります。市場を広げる必要がある新しい企業ほどグロース株の要素が強いです。

仕掛け時

では、常に割高な銘柄であるグロース株をいつすべきかを整理。

こうして成長銘柄を把握しておいて、具体的な仕掛け時は、以下のようなタイミングが想定されます。

①金融相場が前提

②好決算が発表された翌日

③好材料が発表されたとき

④(過去)最高値更新した瞬間

金融相場が前提

金融相場、今のような低金利、量的緩和などの時期にグロース株投資は成功しやすいようです。

特に「金利」は最重要のようです。

では、金利が上昇すると株価にとって不利なのはなぜか。

例えばPER50倍(すなわち1株利益が株価の2%)の銘柄があるとします。

この時に、仮に米国債10年利回りの金利が年3%まで上昇したら米国債を買ったほうが利回りが高く、遥かに安全です。当然株式から手を引く人も多くなり、市場は冷え込みます。

今回の金融相場の開始は「新型コロナの流行時点から」と言われています。

金利低下や、市場に公的給付のお金などが流れ込み、株式上昇に影響を及ぼしました。

広瀬氏(じっちゃま)の話を聞く限り、「金融相場は概ね4~5年続く」そうです。

金利上昇と景気動向(好景気なら金利上昇から業績相場に移行)を注視しつつ、グロース株有利の相場を掴むことができます。

好決算が発表された翌日

金融相場を前提として、グロース株を投資するタイミングとしてこれも重要項目。

「好決算であること」。好決算の翌日に乗ることが大切です。

具体的には、

①EPS(1株収益)がコンセンサス予想(アナリストの予想)を上回ること

②売上高がコンセンサス予想を上回り、前年の売上高を更新すること

③ガイダンス(会社の次期以降の予想)があれば、コンセンサス予想を上回ること

④その他良好のニュースがあること(悪いニュースがないこと)

が必要です。

①と②は必須。③も掲載する企業は必須です。

そして、上にも書きましたが「良い決算を出したら、翌日にすぐ動くこと」です。

これは、

①良い決算を出す銘柄は、機関投資家が買う

②機関投資家は大量に購入し、1日で買いが終わらない

③大量に購入するため、その日の市場に売りが増える市場が閉まる直前に動くことが多い

ことが理由です。

そこで、市場開始直後に買いを入れること。

当日に一時的に下落することなどもありましたが、好決算とグロース株投資は概ね連動するようです。数日待てば結果が出るようですね。

好材料が発表されたとき

決算ほど重要ではないですが、「材料」があれば上がることがあります。

今年は、「コロナウイルス対策のワクチン銘柄」が急激な伸びを見せていました。

ワクチン銘柄としては、バイオンテック(BNTX)、モデルナ(MRNA)などです。

彼らは成長を見据えているので「グロース株」という点では共通ですが、決算自体は良くありません。これは、ワクチンが成功して初めて多額の利益を出せますので、臨床試験の進捗や副作用の有無など別の観点から株価として評価されます。

材料は、銘柄探しと同様に保有銘柄のニュースをチェックし続けることが大切です。

最高値更新した瞬間

最高値更新というのは、これから下がるかもしれないリスクも背負うイメージです。

いまだに自分も買いにくいものです。

しかし、好決算など、グロース株の条件を満たしている銘柄なら最高値更新も購入するタイミングです。

なぜ最高値更新が買いのタイミングとなるか。

それは、「最高値より高い値段になって損をしている人がいないことから売る人が減るため」です。最高値更新までは、損切り等で売りが出るのですが、それを更新すると上がりやすく(軽く)なります。

なお、米国株投資家はチャートは50日平均線と250日平均線を使うそうです。

チャート分析は、みんなの使うものでないと意味がありません。

これは、「みんなが動かない分析方法に乗っても、みんなの買いのタイミングに乗れないから」です。

個人投資家は相場を、自分で作ることは難しい(絶対不可能?)と心得るべきです。

グロース株の弱点

最後にグロース株の弱点を整理。

グロース株を買うタイミングと逆で、「売り時」と考えても良いかと思います。

・金利上昇に弱い

先程説明したとおり、金利上昇とは相性が最悪です。

グロース株はPERがものすごく高い銘柄(場合によっては100倍強)を相手にするので、金利上昇で一気にお金が債券などに流れるわけです。

金利上昇、米国株10年債の金利を注視する必要があります。

長期金利がジリジリと上がってくるときは、グロース株のリスクが少しずつ上がってくると心がけましょう。

・業績相場には向かない

金利上昇などにより、業績相場に変わったとき、グロース株は投げ売られます。

先ほど書いた通り、債券に投資すれば3%の利益がほぼ安全に手に入る中、PER100倍(利益が株価の1%)の銘柄を買うリスクを負いたくない、と思うためです。

そうなると業績相場に入り、バリュー株にスポットが当たることが見込まれます。

・決算が悪いと急落しやすい

グロース株は、市場予想より成長悪い銘柄が顕著に急落するリスクがあります。

最近あったもので、ファストリー(ティッカー:FSLY)を紹介します。

決算ガイダンスの数値を下げ(10月15日)、それを見越したコンセンサス予想を更に下回った2021年3Q決算発表(10月28日)の後の株価の動きを見るとわかるかと思います。(YahooFinanceの過去ニュースを見てもらうとわかる通り、10月14日までベタ褒めしてたのに決算予想の悪化で急落、そのあと酷評した記事が多くなっています。)

一方、バリュー株は皮肉的に言うと「元から捨て値で市場に出ている」ので、若干の決算の悪化で急落することは少ないです。そういった意味でバリュー株のような軟調な動きではなく、グロース株はエッジの利いた動きをするように思います。

日本でも通じるか

米国株で例えていますが、日本株でも当てはまると思います。

ただ、グロース株の中でも成長著しいハイパーグロース株と呼ばれている銘柄が日本より米国で多いこと、アナリスト予想などが日本でも読みやすい場所にあることから米国株のほうが投資をしやすいと思います。

まとめ

実際に損失と利益を出しながら、米国株のグロース株の動きや買い方が整理できてきた気がしたので、一旦まとめました。まだ、考え方が変わるかもしれませんが。

まとめに代えてバリュー株とグロース株の特徴を整理。

バリュー株は地味なものが多い。

そして、そういう銘柄が日の目を見た瞬間にドカンと上がる楽しみがあります。

「生涯寄り添う結婚相手を探す」イメージ。

一方で、グロース株投資は華やかです。

スポットライトを浴び続ける銘柄をホールドするスタイルで、とてもワクワクする銘柄を買うイメージ。

「スターを発掘するスカウト」のイメージ。

グロース株はスポットライトが当たらなくなる瞬間(要は悪い決算)が出た瞬間にポイ捨てされる恐怖があります。そういった点において、損失を出しにくい時期はありますが、グロース株もバリュー株も難易度は同じくらいといえます。

金融相場は数年続くという話の通り、当面はグロース株の特に人気の銘柄に挑むのが楽しそうです。

コメント

[…] 昨日、前回の記事「グロース株(成長株)投資で大事なこと」で書いた通り、グロース株投資には決算の精査をすることが大切です。 […]