リュウです。

昨日ここにも書いたとおり、娘を横浜こども科学館を連れて行きました。

結果は大好評。

しきりに色々なおもちゃ(実験器具)などで遊んでいて、今朝は筋肉痛で寝転がっていました。

(乳児の筋肉痛は当日~翌日くらいに発生するそうです。早い。)。

今後も色々体験させてあげたいところです。

さて本題。

株式投資のために証券口座を持っていると、証券会社からメールで色々な投資商品を勧められることがあります。

証券会社が勧めてくるものに当たりも全く無いわけではないですが、

基本的には営業して売ろうとしている投資商品で、我々庶民に提供されるものは概ね不利なものが多いです。

今回は、そんな証券会社から勧められた「ノックイン債」について書いてみましょう。

何でこの債券をテーマにするか。

実はこの債券、通常の債券と比べて高い利回りを謳って投資家を募っているのですが、見た目以上にリスクの高い債券で、しかもそのリスクが分かりにくいからです。

そして、しつこく営業してくるので、相当儲かるのでしょう。

時々、2年くらいの期間で年5~8%くらいの利回りの債券が出回ることがあります。

リスクを知って投資している方はいいのですが、個人的に、リスクをよく把握せず、ただの高利回りの債券と勘違いして、買っている方がいるように思えてなんともいえない気持ちになっていました。

性質を知った上で、投資に望んでもらえれば幸いです。

※はまぎん こども宇宙科学館(横浜市 2019.9)

上記は愛称。下から高圧のエアーが出て球を浮かばせるもの。

他にも子供の探究心をくすぐる機械がいっぱい。

●もくじ

1 実際に表示されていたノックイン債の仕様

2 我々の儲けと損失

3 発行者側の動きを考える

1 実際に表示されていたノックイン債の仕様

今回の検討となるのはSBI証券から提供された「ノックイン債」。

8252丸井グループへ投資することを目的としたお金を集める債券です。

(10月30日14時まで募集しています)

公開されている情報なので、実物を見ながら検討しましょう。

●該当債券の仕様

1 商品名 ソシエテ・ジェネラル 2021/4/30満期 早期償還条項付 他社株転換条項付 円建債券(株式会社丸井グループ)

2 発行体 ソシエテ・ジェネラル

3 発行体の上位優先債務に関する格付(※1) A1(Moody’s)/A(S&P)/A(Fitch)

4 売出価格 額面金額の100%

5 対象株式 株式会社丸井グループ(銘柄コード:8252、東証)

6 発行日 2019/10/30

7 受渡日 2019/10/31

8 売出額 3億円

9 利率 年5.50%(税引前)/年4.382%(税引後)

10 利払日 償還日までの毎年1月、4月、7月、10月の30日

11 初回:2020/1/30

12 満期償還日 2021/4/30

13 期間 約1年半

14 お申し込み単位(額面) 50万円以上、50万円単位

15 当社お申し込み期間(予定) 10/10(木)17:00~10/30(水)14:00

16 当初価格 受渡日の対象株式終値

17 行使価格 当初価格×100%

18 早期償還判定水準 当初価格×105%(小数第3位を四捨五入)

19 早期償還日 満期償還日を除く各利払日

20 早期償還判定日 早期償還日の5取引所営業日前

21 早期償還条項 早期償還判定日の対象株式終値が、早期償還判定水準以上の場合、本債券は直後の利払日に額面金額の100%と当該利払期日に支払われるべき利金の支払をもって早期償還されます。

※早期償還された場合、早期償還日以降の利金はお受け取りいただけません。

22 ノックイン事由 観察期間中に対象株式の終値が一度でもノックイン判定水準以下になった場合

23 ノックイン判定水準 当初価格×70%(小数第3位を四捨五入)

24 観察期間 受渡日から最終償還判定日まで

25 最終償還判定日 満期償還日の5取引所営業日前

26 最終価格 最終償還判定日の対象株式終値

27 満期償還条項 早期償還条項が適用されなかった場合、本債券は以下の条件に基づいて償還されます。

1. ノックイン事由が発生しなかった場合、額面金額の100%にて償還されます。

2. ノックイン事由が発生した場合

(1)最終価格が行使価格以上であった場合、額面金額の100%が現金にて償還されます。

(2)最終価格が行使価格未満であった場合、以下の式で示される額面金額あたりの交付株式数の対象株式の交付および現金調整額(もしあれば)の支払いにより償還されます。

交付株式数=(額面金額÷行使価格)を単元株数で切り捨てた数

現金調整額=(額面金額÷行使価格-交付株式数)×最終価格(円未満四捨五入)

28 単元株数 100株

29 取引所営業日 東京証券取引所において、通常取引セッションでの取引を行う予定日

30 営業日 東京の銀行営業日(利払日、償還日が営業日でない場合は、翌営業日に繰延べます。ただし、繰延べた結果、翌月になる場合は前営業日に繰上げます。なお、いかなる場合にも利払日に支払われるべき利息額について調整は行われません。)

※1~30の数字は、解説しやすいように表示

なお、SBIだけではなく色々な証券会社でノックイン債を取り扱っています。

冗長なので、重要なところだけ解説。

5 8252 株式会社丸井グループの株式が対象

16 当初価格は、株価に連動する債券なので基準となる価格を決めています

17 行使価格は、早期に償還されたときに返ってくる金額です。

18 早期償還判定基準とは、この基準額を超えたら償還される金額を指します。

21 早期償還条項、最重要項目(1)です。

早期償還水準を超えたら、額面金額の100%(つまり50万円1単位の投資額)と、そこまでの利息(3ヶ月単位の利息)を返します。

したがって、以降の利息は払わない。という内容です。

22,23 ノックイン事由とは、8252の株価の終値が一定額を割った場合(23により基準日株価の70%)はノックイン事由を満たします。

27のノックイン条項を確認ください(後述)。

27 最重要項目(2)です。一つずつ整理しましょう。

① ノックイン事由が発生しなかった場合(かつ早期償還条項も満たさない場合)は額面の100%の額(50万単位)でお金を返します。

利回り分の利益が出ます。

② ノックイン条項を満たした場合、

イ 期間(1年半)の間に(回復して)行使価格(基準日の株価)を超えたら、50万円を返します(それまでの利息。)

ロ 行使価格の105%になったら早期償還します(利息のみで50万円を返します。)

ハ (回復しないで)基準価額を割ったら、損失の出ている株式と端数額をお返しします。

こういう複雑な仕様の債券(仕組債)があります。

こういう仕組債は、利回りに誘導されて投資すると、発生しうる大きなリスクを見落とすことになります。

2 我々の儲けと損失

多分、解説だけだと分かりづらいと思うので実際にお金がどう動くか考えてみましょう。

8252の丸井Gの株価が概ね2,500円。

50万円で200株丁度に割り切れるため、2,500円を10月30日につけたものと仮定。

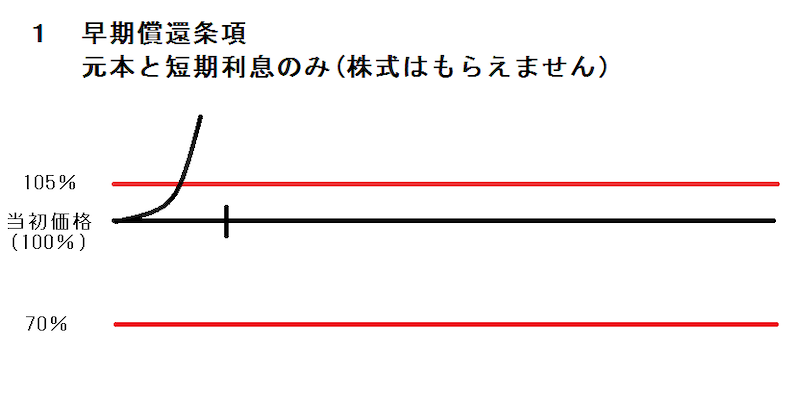

ケース1. 早期償還条項(21)を満たす場合

8252丸井Gの株価が105%になった時早期償還条項を満たします。

早期償還条項の基準額は、2,500円×105%=2,625円となります。

2,625円が3ヶ月(2020年1月31日)後、満たされた場合の利益は、株価とは関係なく、

500,000円 × 5.5% ×(3/12)=6,875円(税引き後5,500円)

※復興税は簡略化のために略。

株式を買っていて5%上がったら、それ以上上がる可能性もあるのですが、

債券は早期償還されて最短3か月分の利息と元金50万円が返ってきます。

どれだけ株式で利益が出ていても元本と短期の利息しか返って来ません。

(株式で欲しかった・・・)

※1.早期償還条項を満たした場合 短期間の利息をもらって終わり。

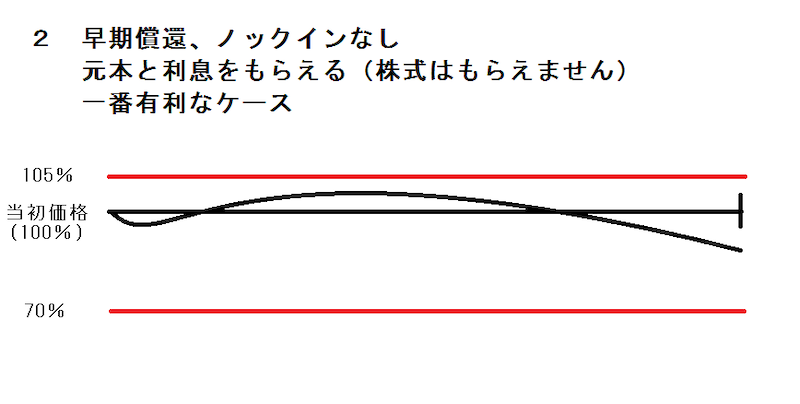

ケース2. ノックイン条項を一回も満たさない場合

ノックイン条項を満たさない場合、初めて年5.5%の条件を満たします。

ただし、条件は、

イ 1年半の間

ロ 8252丸井Gの株価が、早期償還条項(ケース1)にならなかった時

ハ かつ株価70%以下にならなかった時(ノックイン条項)

と、中長期でボックス相場で動き続ける、つまり株価が上がりもせず、下がりもしなかった時に限られます。

このときの利回りが、

500,000円 × 5.5% ×1.5(年)=41,250円(税引後33,000円)

です。

※ケース2 早期償還、ノックイン共に満たさない場合

株価が下がっているけど、元本と利息がもらえる一番嬉しいケース

(株式だったら損をしていた・・・・)

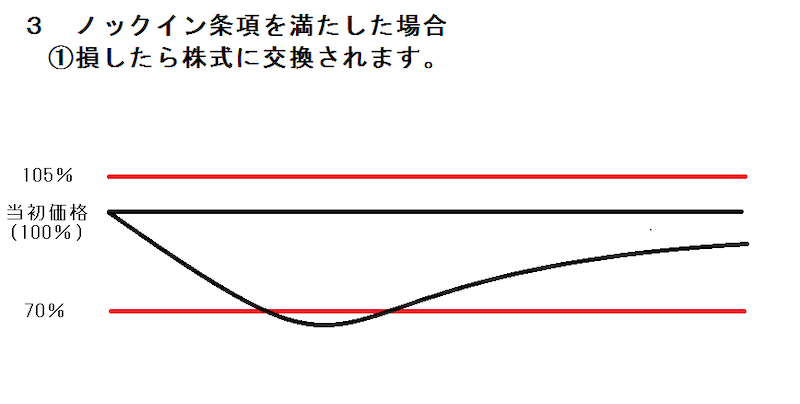

ケース3. ノックイン条項を一回でも満たした場合

株価が仮に瞬時値でも大幅に下がると、この債券はハイリスクな債券に変身します。

① 損したまま期間を終えると・・・

仕組債の仕様27に書いてあるとおり、

「基準額70%以下になると投資額50万円を株式に強制的に変えられて」しまいます。

2,500円×70%=1,750円

株価が1,750円以下になると、強制的に株式に代えられてしまいます。

元々は500,000円で200株。

1,750円×200株=350,000円

1.5年でもらえる利回りは、せいぜい41,250円なので、40万円も回収できません。

※ケース3-1 ノックインして回復しなかった場合

値下がりした株をもらえます(株式なんて欲しくない。)

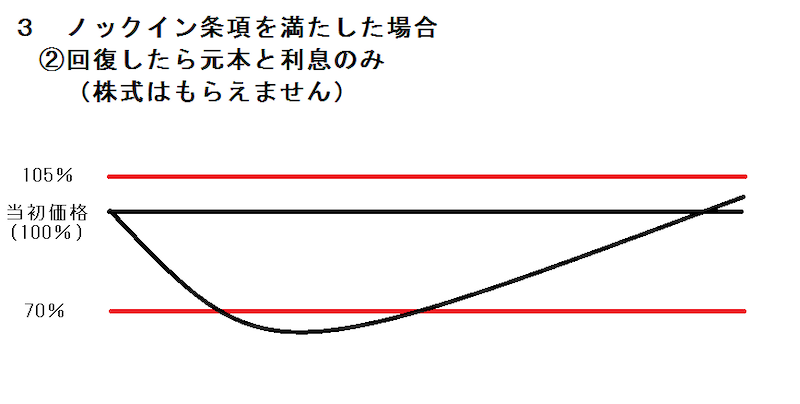

② 100%を超えても投資家は株式で利益は出せない

仮に、早期償還条項を満たさなくても、株価が上がって行使価格を超えても50万円以上もらえず、利益は利息のみ。

70%から「基準額を超える回復をしても100%(50万円)しか返さない」という念の入れようです。

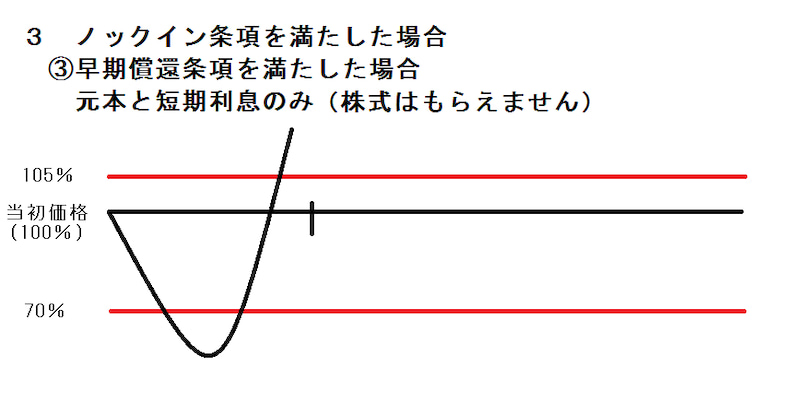

※ケース3-2 ノックイン!でも回復。

100%超えると株式はもらえません。

(株式持ってた方が利益が出るのに・・・)

③ 早期償還条項を満たすと・・・

早期償還条項(105%)を満たした時(21)、つまり株価が上がった時は、1年半に満たない期間の利息の支払のみ。

※ケース3-3 ノックイン!かつ早期償還条項を満たした場合

早期償還条項が優先されケース1と同じ。短期利息のみ。

(これだけハイリスクを負ったのに、短期利息だけしかもらえない・・・。)

3 発行者側の動きを考える

こんどは、発行体側の立場で考えてみましょう。

彼らは、仕組債を売り切った時点で大負けはしません。

ただ、指定した株式を買って待つだけです。

50万円投資した人のお金は200株の8252丸井Gの株に使われます。

① 早期償還条項(仕様21)を満たす場合

最初の利払日に105%になった場合に発行体の利益は次の通り。

株式 2,500円×105%×200株=525,000円(+25,000円)

利息 +6,875円

株式 525,000円 - (元本)500,000円 - 利息6,875円 = 18,125円(概算30%の法人税があるとして12,687円の利益。)

株式で利益が出たから早く売り払って、元本と安い利息を投資家に返します。

少額の利息を支払い株式の利益は発行体のものです。

② ノックイン条項を満たさない場合(仕様27 1.のケース)

この場合に限り発行体も損失を被る可能性があります。

要は、発行時の株価~発行時の株価の70%超を維持した場合です。

ノックインぎりぎりの30%ダウン(70%をぎりぎり維持)とすると、

株式 500,000円 × 70% =350,000円(▲150,000円)

支払利息 500,000円 × 5.5% ×1.5(年)=41,250円(税引後33,000円)

③ ノックイン条項を満たした場合(仕様27 2.)

発行体の最大のリスクヘッジ、大損になったら株を投資家にプレゼントします。(仕様27)

・・・・下がった株なんていらないよ!!

と、投資家は思います。

でも、契約に書いてあります。あとの祭り。

当該債券を買ってしまったら最後、1年半後に強制的に株式に変換されます。

仮に一番利息をもらえたとして、1.5年の直前にノックインした場合のケースを想定します。

株式 投資家の債券を株式に交換して損失ゼロ

支払利息 500,000円 × 5.5% ×1.5(年)=41,250円(税引後33,000円)

株価が30%も下がったのに、損失が10%にも満たない額で済みます。

なお、発行体が株式を買うため、8252の配当は年間49円。

49円×200株で9,800円(約20%の源泉配当課税を除く。)の配当ももらうことが出来るのも発行体になります。

でも、株価が回復して発行当初の株価を越えたら(今回の事例では2500円)、元本と利息の支払のみになります。

株式の儲けは、すべて発行体のものになります。

4 株式を買ったほうが良いんじゃないの?

3まで読んで気づいた方はいると思います。

大損した時のリスクが株に連動しているなら、

「株を買ったほうが、同じリスクでもリターンが大きいんじゃない?」

概ね、その通りです。

何しろ5%以上株価が上がったら、「概ね債券の利息より株式を持っていたほうが利回りが高い」わけです。

私なら(現金があり、買うものが無ければ)代用品として株式を買うでしょう。

理由1 発行体も儲かる(早期償還条項を設定)と見込んでいるから

理由2 発行体が8252の株を買う(つまりは買いが多く株価があがる可能性が高い)と見込まれること

この2点から、基本的に債券で持つより株式で持ったほうが概ね有利と思えます。

発行体が本来提示しているのは、

「株式投資のリスクを少なくしたいので、大損のリスクはあなたたちが持ってもらいたい。

利息は最大で5.5%です。」、

という債券を発行しているわけです。

なお、1.5年で30%下がることなんて無いじゃない?

と考える方もいると思います。

8252の1年半のチャートはこちらです。

上り調子なので参考になりませんが、1,750円以下だった期間があります。

(8252の財務諸表までは検討していませんのでこの上昇が妥当かは判断しませんが、

上がれば上がったで早期償還されるのでコストパフォーマンスが良くないことから、

株式を買えばいいという結論は変わりません。)

この債券、年5.5%の利回り程度で済むようなものでしょうか・・・。

私はちょっと怖くて手が出せません。(ってか、この債券買うなら株買ったほうがいいよ。)

●まとめ

今日は、ノックイン債について検討してみました。

知らなかった方は、仕組みだけは理解しておきましょう。

ただ、どの証券会社もこんな債券を度々売り出してはメーリングリストに流しています。

多少下がって1年半もつことができれば、リスクヘッジをできたことになりますが、同じリスクなら同額で株式を持ったほうが有利な可能性が高いです。

悪口になりかねないのでこれ以上書きませんが、リスクとリターンを考えて投資価値を見出してください。

重要なのは3点

①ノックイン債はミドルリスク

・株価がX%以上になったら、少ない利息で切り上げます

(株そのものを買ったときよりも利益が減る)

・株価がY%以上下がったら、終了時に株式をあなたたちに引き取らせます。

でも、下がった後戻ったら、株ではなく投資金額を返します

(ノックイン条項を満たしたら、損失は投資家、儲けは発行体がもらいます)

・ただし、Y~X%の間の株価を維持したら5.5%の利回りを提供しましょう

②ノックイン債で集めた金で発行体は株を買い、①の条件でリスクヘッジしている

③例外が若干あるが、リスクは投資家、利益は発行体にあるため、株を買ったほうがトク

リスクの感じ方は人それぞれですが、個人的には、早期償還、ノックイン条項の額にもよるけれど、今回採り上げた丸井Gの仕組債のリスクなら、年利10%~15%くらいつけてもらえないと危なっかしくて債券に投資する価値は無いと考えますね。

最後に、バフェットの投資の格言の1つを紹介して今日の記事を終えたいと思います。

ルール1 絶対に損をしないこと。

ルール2 ルール1を絶対に忘れないこと。

仕組債は、よく読みこまずに手を出すと損を出すまで気づかない仕組みがあります。

しかも、損をする可能性は低めでも、損したときは大ケガします。

リスクに対し、本当にそのリターン妥当か。

また、リスクを負う可能性が高いか、低いかを考慮して気をつけて投資を行ってください。

※免責事項

投資は自己責任で。

リスクが少ない投資法を説明できても、100%損をしない投資はありません。

絶対儲かるという台詞は私に限らず信じてはいけません。

—–

コメント