リュウです。

ブログを書こうと、土日は朝早めに起きるのですが、そういう日に限って娘が早起き。

平日の保育園のときは「まだ寝る(寝たい)のに!」と怒るのですが、土日がわかるのでしょうか。

今日は髪の毛を切った後、娘とのんびり遊びます。

さて、本題。

いよいよ2020年も始まりました。

個人の確定申告の時期が近づいてきます。

あわせて、投資家の方も書面が届くのが気になる頃かと思います。

一方、さらに翌年へ向けて、2020年の投資関連の手続をする時期でもあります。

株式取引をする場合は、売った時に得た利益(所得)の額におよそ20%の税金が発生します。

税金の徴収と申告方法は、証券会社の口座の種類や源泉徴収の有無によりいくつかあり、それぞれに特徴があります。

今日は、「特定口座は源泉徴収あり・なしの比較について」のメリット・デメリットをおさらいしましょう。

●もくじ

1 国内の証券会社で取れる3種類の方法

2 それぞれのメリットとデメリット

3 手続可能な時期

4 外国株の場合

1 国内の証券会社で取れる3種類の方法

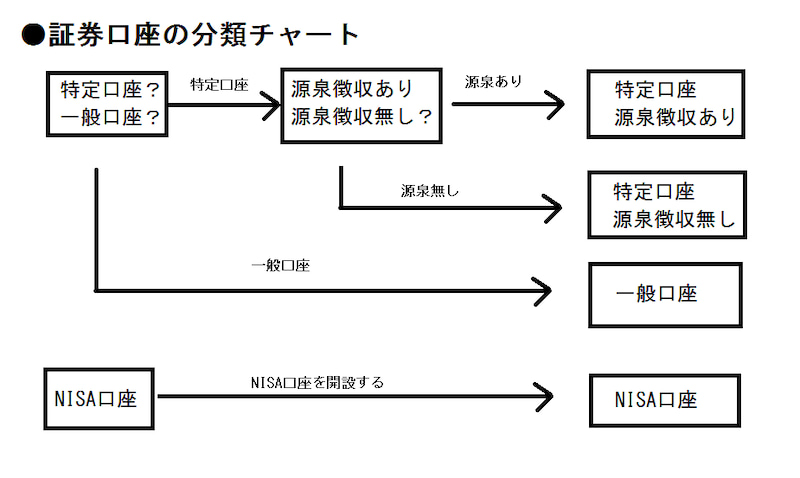

国内の証券会社で取引をする場合は大きく3種類(+1)の方法選ぶことが出来ます。

①特定口座の開設をするか、しないか。

②(特定口座の場合)源泉徴収をするかしないか。

③NISA口座

既に口座をお持ちの方は、特定口座の開設の有無を決めており、概ね特定口座の開設を行っていると思われます。

NISA口座は大分周知されてご存知の方も多いと思います。

3種類の口座の取り扱いと若干異なります。

一応、図にしておきましょう。

2 それぞれのメリットとデメリット

次にメリットとデメリットを整理。

(1) 特定口座開設のメリット・デメリット

結論から言うと、「特定口座は開設したほうがラク」です。

①メリット

・「特定口座年間取引報告書」があるため確定申告がラク

②デメリット

・特に無さそう

「特定口座年間取引報告書」は、名前の通り、特定口座で管理されている株式の取引履歴を管理して一覧を作成したもので、証券会社によりますが、取引をした年の翌年1月末頃送付してくれます。

確定申告書には、報告書の合計金額を書けば良いので手間が減ります。

一般口座の場合は、取引ごとにリストを作って提出しなければならないので単純に手間です。

他にも、後述の源泉徴収ありの場合は配当にかかる税金と自動相殺をしてくれるようなメリットもあります。

(2) 源泉徴収するメリット

特定口座で源泉徴収「あり」と設定した場合、

株式を売却(譲渡)したときに得た利益・損失にかかる(還付される)税金を売却時に精算します。

源泉徴収「無し」の場合は、株式の譲渡時に精算されず、「税額確定及び納付のために確定申告をする必要があり」ます。

源泉徴収の有無については、どちらにすべきか迷うところです。

そこで、メリット・デメリットを整理。

①メリット

・確定申告が不要(することも可能)

・申告不要を選択すると国保料等が安くなることがある

②デメリット

・確定申告時までの期間の再投資が不可能

「源泉徴収」は、上述のとおり売却の際に発生したお金から「あらかじめ税金を徴収する仕組み」です。

サラリーマンの方は給与で源泉徴収を、個人事業の方も一部源泉徴収されたことがあると思うのでなじみが深いと思います。

まずメリットについて。

源泉徴収された時点で確定申告をしないことが可能です(「課税関係が完結する」といいます。)。

そして、確定申告をしない選択肢の場合、その所得が国保料等の計算上に捕捉されません。

(申告書に載らないので、自治体は把握しようがない仕組みになっています。

なお、これに合わせた国税と地方税で異なる申告ができるよう法律改正も行われており、脱法行為ではないです(笑))

所得計算の時に有利になる可能性のあるもの(主なもの)

・国民健康保険料(税)

・後期高齢者医療保険料

・介護保険料の区分

・保育料の区分

・公営住宅

・児童手当の給付制限

辺りですね。

私の場合は、保育料の区分に影響する可能性があるので、源泉徴収が若干メリットがあります。

次にデメリット。

源泉徴収→申告不要はメリットである一方、売却時に税金を持っていかれるため手残りが減ります。

1月に100万円で買った株式を160万円で売った時(その年の最初の取引とします)、

160万円-100万円=60万円

60万円×20.315%=121,890円

160万円-121,890円=1,478,110円

と、利益が大きいほど手残りが目減りします。

再投資すれば1年間で3%くらいの配当をもらえるとして数千円儲けられるお金が減る可能性があるので、源泉徴収にはメリットとデメリットがあります。

また、源泉徴収無しの場合は、確定申告が必須(厳密には利益が出た場合)になります。

(3) NISA口座

NISA口座は、上述の3つの口座と別枠で考えます。

以下に書いたとおり、

NISA口座は年間で一定金額譲渡や配当に係る利益が非課税になる一方、損失も無視されます。

他にも、NISAの期間(5年間)が終わった時点で特定口座に戻され、その時に損失を出していると取得費が低めになるため、売却益でさらに課税されるリスクもあります。

個人的にはあまりメリットを感じていません。

①メリット

・利益が非課税

・確定申告不要

②デメリット

・損失は考慮されない(他の利益や配当と相殺できない。)

3 手続可能な時期

(1)特定口座の源泉徴収の有無の変更

特定口座の源泉徴収の有無については、原則年初に限られます。

(厳密には、年初から開始するために11月頃からあらかじめ依頼することが出来るようです。)

年初以降は、以下の時点以降は翌年以降でないと特定口座の源泉徴収は不可能になります

①配当金の確定(入金3営業日前)

②株式の譲渡をした

(2)NISA口座

口座開設時にNISA口座を設定しない場合は、NISA口座は個別証券会社に新規開設する仕組になっています。

住民票等必要になるようなので、各証券会社のホームページ等を観てもらうといいと思います

NISA口座開設そのものには期間制限はありません。

4 外国株の場合

おまけとして、外国株の場合です。内容としてはシンプル。

取引している証券会社が国内であるか否かでわかれます。

外国株の場合は、

①日本の証券会社で取引している場合は、2.及び3.と同じ取り扱いになります。

②海外の証券会社で取引している場合は、「全て一般口座」になります。

私の場合は外国の現地口座を開設しているので、一般口座になります。

各取引の一覧表はもらえるものの、和訳して円換算した後に申告するので手間がかかります。

●まとめ

株式の譲渡部分だけでもそこそこ長くなったのでここで区切ります。

特定口座の源泉徴収有り無しの変更可能時期なので取り急ぎ書きました。

配当は別の日に書きましょう。

重要なのは6点。

・一般口座より特定口座のほうがラク、基本的にデメリットはない

・特定口座は源泉徴収ありの場合は申告しないでよい

・申告無しの場合、いくつかの公金が安くなるケースがある

・NISAは別枠として考える。利益が出たら非課税、損失が出ても救済されない

・外国株は取引している証券会社が国内か国外かで変わる

・海外の証券会社で株取引した場合は全て一般口座扱いになる

国保(保険料・給付共に)、保育料関連で特定口座の源泉徴収ありは有利になります。

来年を見据えて選択するなら今がそのタイミングなので、忘れずに行いましょう。

—–

コメント