株式投資で悩むポイントの一つに、「損切り」があります。

(同様に「利確」もです。売りのタイミングは難しいですね。)

安さを基に買う「バリュー株投資」と違って、ある程度下落のリスクを持ちながら戦う「グロース株投資」において「損切り」はより重要な意味を持ちます。

一応「損切り」の定義について。

損切りとは、「投資家が損失を抱えている状態で保有している株式等を売却して損失を確定させること」で、ロスカットやストップロスとも呼ばれます。

※SMBC日興証券「初めてでもわかりやすい用語集」より

損切りをすることは、自分の損を認めるとともに資産を減らすつらい行為です。

一方で、その名の通り損失(ロス)をストップする(損を拡大しない)方法でもあります。

損切りの大切さ

損切りの大切なところ。

それは上述のつらい行為であると同様、「自分の損を認めて次の投資をできること」にあります。

損をそのままにしておくと自分の資産を目減りさせてしまいます。そして、損をそのままにすることで回復困難になることすらあります。

次の項で、どの程度の損失まで許容できるか、ある程度指標を考えてみたいと思います。

取り戻すのに損以上の利益が必要(含み損をどこまで許容すべきか)

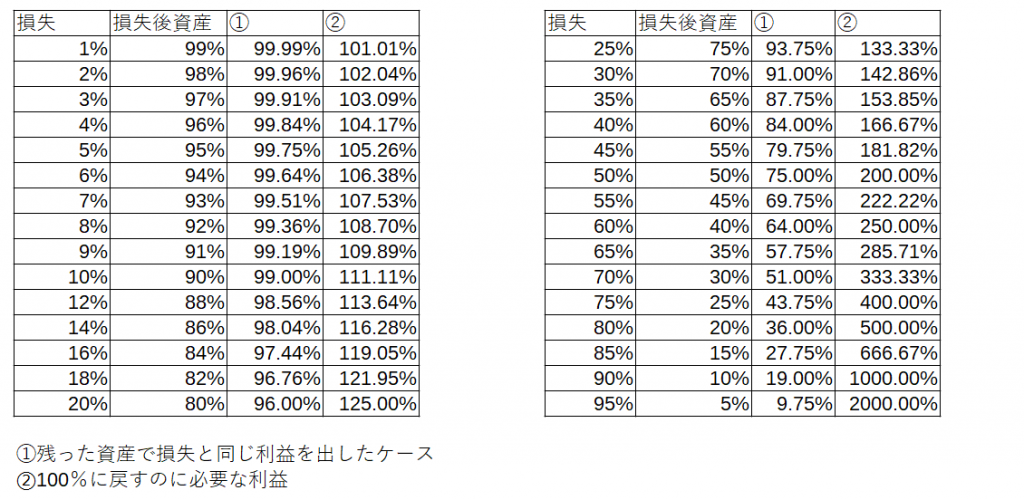

損失後の資産、それを取り戻すための利益を表にしてみました。

①は「損をした分残りの資産で利益を出した場合」です。

例えば、「10%の損を出した時、90%になった資産で10%の利益を出したら何%になるか」をイメージしてください。

②は「損失を出した時、100%の原資まで戻すために必要な利益」です。

こちらは良く使う方が多いように思います。

まず、1%の損失を出した場合、残りの資産で1%の利益を出せれば99.99%まで戻り、1.01%で原資を取り戻せます。これくらいなら、けがをしても気にならない程度です。

次に、5%の損失を出した場合。残りの資産で5%の利益を出せれば99.75%まで戻ります。

原資に戻すために5.26%の利益を出す必要があります。

これくらいでも、まぁがんばれば何とかなるレベルと思います。

10%の損失になるとどうなるか。

残りの資産で10%の利益を出せれば99%まで戻ります。

このくらい減ると、目減りを実感します。回復させるにも11.11%と、損失と比べて1%以上余分に利益を出さないといけません。

そして、20%になると25%の利益(損失+5%)を、

30%になると42.86%の利益(損失+12.86%)を、

50%になると100%の利益(損失+50%)を出す必要があります。

損切りをしなかった場合、損した分を取り戻すために、損した分よりはるかに大きな利益を出さなければならなくなるわけです。

個人差ある議論なので結論は出しにくいですが、目安として10%損失を11.1%の利益で取り戻せる「10%」が損切りの一つの基準となると思います。

実例

次に、実際に自分が損した案件から検討します。

自分が購入した銘柄、ナノックス・イメージング($NNOX)を題材にしましょう。

Twitterでは、日本人投資家でも勧めている人も多かった銘柄なので、ログ等で見たことある方もいると思います。

本題と外れますが、会社の概要。

ナノックス・イメージング(NNOX)はイスラエルの会社で、低コストのレントゲンに変わるスキャナーを開発。今までのレントゲンにかけていたコストを大幅に減らすことが期待されています。

4月にFDAの承認(Single source)を受け、長期的に将来性がある銘柄といえます。

なお、本銘柄の詳細は複数の方が私よりはるかに詳しく語っているため、そちらを参考にしてください。

この銘柄を、今回の「損切り」のテーマに載せる銘柄か若干迷いましたが、自身が2,000ドル以上損を出した実体験から痛みを知っているため、「損切り」の検討に敢えてこの銘柄を敢えて検討材料にしました。(ファンの方も相当数いるはずなので、気を悪くするかもしれないので先に謝っておきます。)

なお、私が購入したころは承認前(承認されるという期待は大きかった)だったため、当時売買した時と今では大分印象も違うと思います。

ではチャートを見てみましょう。

私が買ったのは①の時点。

平均単価約80ドルで購入しました。

「予定より早く承認されれば上がるだろうし、その可能性も低くない。

また、最高値から少し下がったので割安になったかも」と甘い気持ちで購入。

後のチャートで吹き飛ばされるのですが・・・。

次に、②の地点60ドルを切った段階で損切りしました。

(承認前で手放したので我慢が足りなかったといえます。)

この時点の損失は約25%です。

この損失を取り戻すために同じ資産で約33%の利益を出す必要がありました。

買ったタイミングも悪く数日で急落したことから、「下がった大きな原因もないからすぐ戻るだろう」と思ってホールドしたのが仇になりました。

これが①の購入の翌日、「読みが外れた」と考えて③で動くとします。

仮に72ドルの時点で手放せた場合、損失は10%で済みます(それでも痛いですが。)。

10%の損失を取り戻すためには約11%の利益、

したがってこの時点で撤退すれば、「残り資産で同じくらいの利益を出せれば概ね損失を取り戻せた」ということになります。

損切りは「失敗を認める代わりに、少ない怪我で済む」ものなのです。

「やがて回復するだろう」と、待つことで回復することがある一方、待ったことにより傷を広げて回復期間を延ばすことに想定されます。

ちなみに自分が負けた2,000ドルの損は、他の資産と合わせて取り戻すのに3カ月くらいかかりました。

(NNOXは、承認直前の頃にさらに下がっていましたが、この損失により、再度インするをためらっている間に承認されました。)

この教訓としては、

「下がっていいと思える銘柄ならずっと持つべき」であるし、

「下がるのが怖くて損切りをするなら、撤退素早くすべき」であるといえます。

一番よくないのが「中途半端なタイミングで怖気づいて逃げること」だと思います。

まとめ

よく言われることですが、

「株式を売るときは、一番損失が出ている銘柄から売ること」が鉄則です。

また、グロース株は「買ってからすぐ上がる波に乗る」ことができなかったときは、一旦降りることを検討すべきとも言われています。

この一旦降りるという行動は、「損切りの大切さ」の裏返しとなります。

最後に、有名なバフェット氏の名言。

ルール1 損を出すな

ルール2 ルール1を忘れるな

ハイリスクハイリターンの銘柄の場合、リスク管理としての損切りをできるようになれるよう目指す必要があることを感じた2021年2月のNNOXの売買でした。

コメント