昨年、コロナウイルス感染症で自宅待機をする人が増え、それに合わせて株式投資をする方が増えました。あわせて「FIRE」という言葉を使う人が増えたと思います。

そこで、日本でFIREが可能なレベルの金融資産を持つ方が現在どの程度いるかを調べてみることにしました。また、実際に私たちが現実に目指せるものかなどを検討してみたいと思います。

他にも取り上げているブログがありますが、本日は野村総合研究所(野村総研)の資料を中心に日本人の保有資産とその分析を行います。

目次

純金融資産とマーケットの5つの階層

日本にFIREが可能な状態の人がどれくらいいるかを推測するために役立つ資料があります。

野村総研の調査「日本の純金融資産保有額別世帯数・資産規模の推計と『NRI富裕層アンケート調査』」です。

当該調査では、国内の各世帯の金融資産の保有状況を5つの階層に分けて分析しています。

「金融資産」は、預金、株式、投資信託、個人年金等が含まれ、すぐ現金化ができない不動産はこれらの(純)金融資産に含まれません。

「純金融資産」は金融資産から負債を差し引いたしたものです。

当該調査では、保有している純金融資産を以下の分類で5つに分け、

①超富裕層 5億円以上

②富裕層 1億円以上5億円未満

③準富裕層 5,000万円以上1億円未満

④アッパーマス層 3,000万円以上5,000万円未満

⑤マス層 3,000万円未満

と定義し、分類を行っています。

今日はこの分析とFIREを絡めて考えてみます。

FIREと富裕層の関係

次にブログでも時々紹介している「FIRE」について。

Wikipediaによると、

FIRE(ムーブメント)とは、

(英: Financial Independence, Retire Early movement)は、経済的独立と早期退職を目標とするライフスタイルを啓蒙するムーブメント。この生活モデルは、ブログ、ポッドキャスト、およびオンラインフォーラムなどで共有されている情報を通じて、2010年代から大きな注目を集め、特にミレニアル世代などに人気が高まった。

(引用)Wikipedia「FIRE ムーブメント」より

以上のような、労働者が資産を有し早期退職を目指す動きを指します。

FIREでは「4%ルール」という考え方があり、保有資産から年間4%の運用益を得て、それを用いて生きていくスタイルを目指します。

1の調査における「富裕層」の最小の金融資産「1億円」であり、1億円を年4%で運用すると年400万円。

年間400万円の不労所得ならば、「悠々自適の隠居生活」とまでは行かないものの、稼がなくともある程度自由な生活をすることが可能になると思われるため、富裕層以上(資産1億円以上)≒FIREと捉えて問題ないかと思います。

そこで、本記事では、「『富裕層』以上の世帯がFIREを可能とする最低レベル」と定義します。

日本の富裕層の割合

では、実際に参考にした統計です。

2019年であるため若干古い情報になりますが、ある程度の規模を知るうえで役立つと思います。

●世帯数から見た割合

2019年の調査によると、「富裕層以上」の割合は、日本の世帯数のうち全体の約2.46%です。

したがって、金融資産1億円以上を持つ世帯は約40世帯に1世帯(100/2.46)ということになり、これだけで見ると、学校のクラスに1人程度といえます。

ただ、実際にクラスに1人くらいそんなに豊かな世帯があったかと言われると実感がわきませんね。そこで次の資料が参考になります。

●年代別の偏り

次に年代別の割合。

この資料は野村総研とは別の資料ですが、年代別に捉えるとどのようになるかを考えるうえで参考になります。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査](令和2年)」があります。

当該資料は、無回答なども入っていることから若干の精度は落ちますが、年代別に保有資産を分析しており、FIREが可能人が世代別でどの程度いるかを考えるきっかけになるかと思います。

https://www.shiruporuto.jp/public/data/survey/yoron/futari/2020/20bunruif001.html 「統計表3」を参考。

年代別で、3000万円以上の資産を持っている世帯の割合は、

20歳代 0.0%

30歳代 0.9%

40歳代 8.8%

50歳代 15.9%

60歳代 24.0%

70歳以上 23.4%

となっています。

したがって、3,000万円以上の金融資産を持っていた割合は、概ね高齢者世帯であることがわかります。

これは、「高齢者に財が集まっている」という捉え方もできますが、

単純に「資産を積立できる期間が長いから」という視点で捉えると妥当なもの考えられます。

一方、若者の視点でこの統計を捉えると、

富裕層となりうる割合は、30代だと110人に1人以下、40代だと12人に1人以下となります。

(※「3000万円<1億円」であるため「○人以下と表記」。)

したがって若くしてFIRE(資産1億円)を目指すのは相応の難度であることがわかります。

極力若くしてFIREをするには

これらを基に若くしてFIREできる人は、

ありきたりな結論ながら、

「早くから投資を始めている」

ことです。

3でも少し書きましたが、老人世帯の方が若者世帯より資産が多い傾向があり、それは世代格差という言葉のみで解決できるものではなく、むしろ「投資期間の長さ」が差として現れているように思います。

生活費や、趣味費にある程度金額を割くことはある程度許容するとは言え、「余剰資金を少しでも多く投資に回すことFIREを目指す最短の方法」であるといえるでしょう。

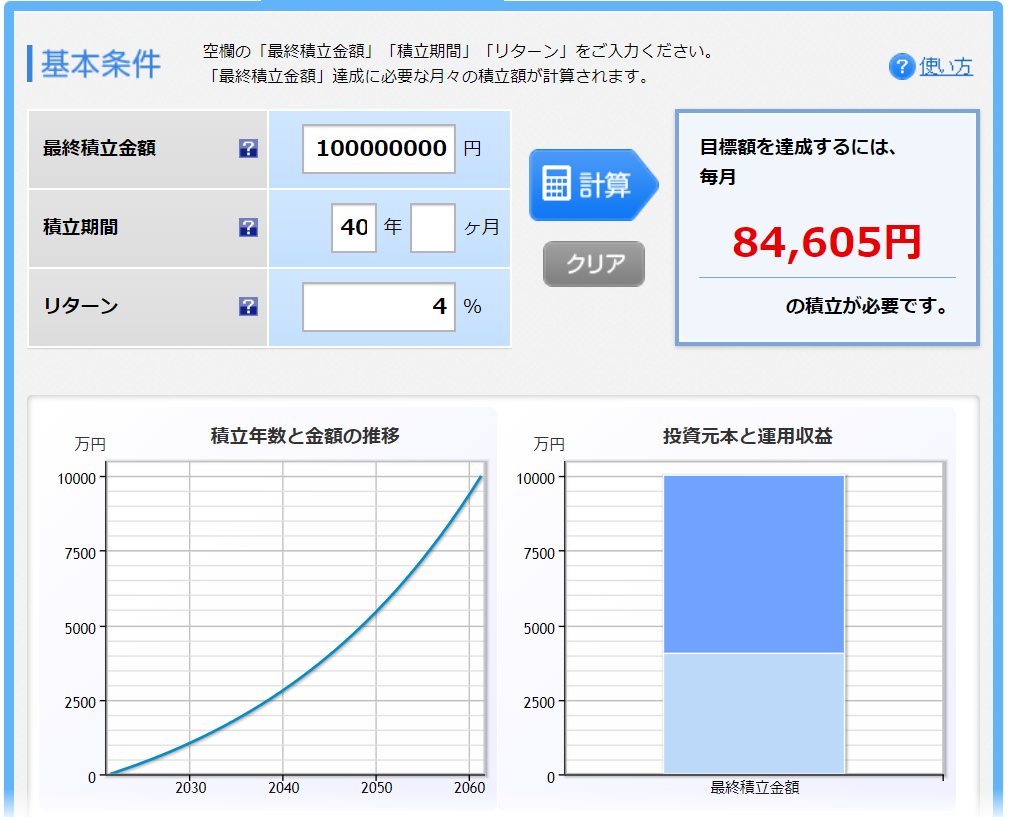

最後に、参考程度に楽天のシミュレータで計算してみましょう。

https://www.rakuten-sec.co.jp/web/fund/saving/simulation/

1億円を年4%で積み立てていくと、かなりがんばっていても40年程度になります。

しかも、月85000円なので若いうちは結構厳しい積み立てが必要になります。

25歳から始めて65歳、隠居して年金をもらう頃にようやく達成ではあまりFIREっぽくないですね。

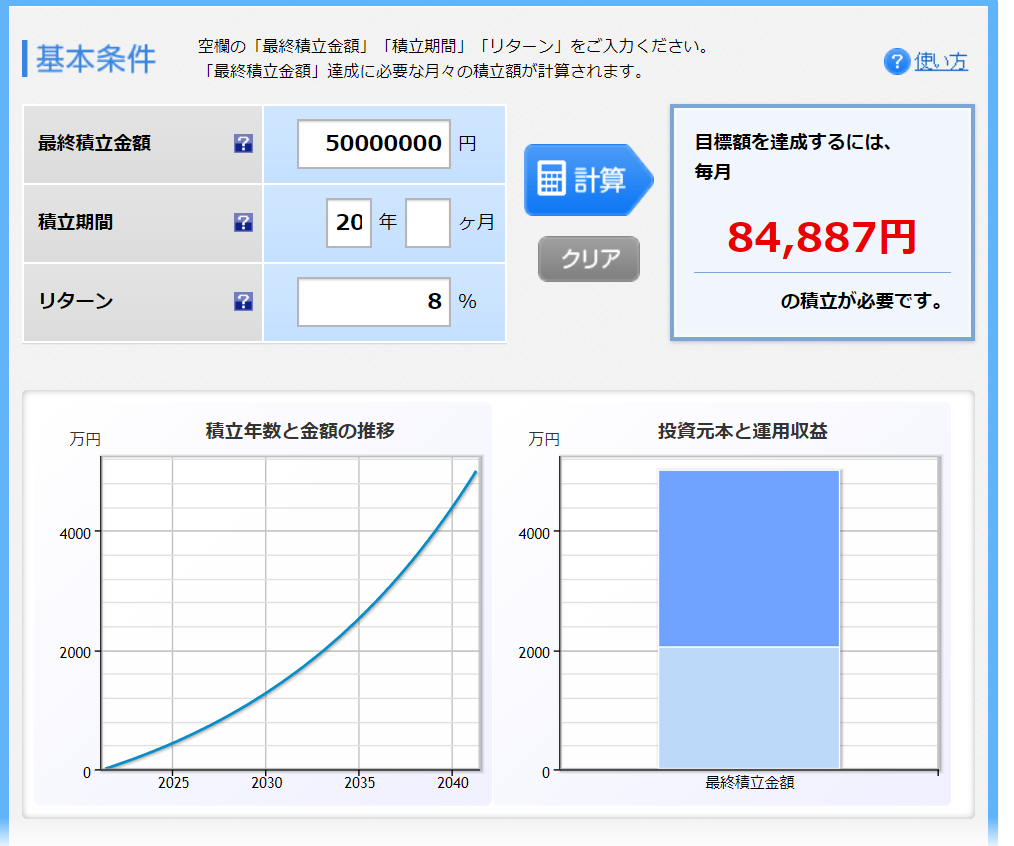

もう少し運用成績を良いと見積もり、

年400万円を運用するために年8%で運用(S&P500過去10年の平均14%の半分よりやや良いくらい)、半分の5000万円を準備(5000万円×8%=400万円)するとしても20年程度かかります。

25歳から始めて45歳でようやく達成といったところでしょう。

「FIREへの道は相当の忍耐が必要。」と言えるかもしれません。

●まとめ

FIREという言葉が流行しているものの、運用益だけで生活するには相当の資産が必要になります。

年間400万円を目指すなら年4%で1億円、年8%で5,000万円。

目指してはいても、運用益とあわせて仕事をするのが現実的な方針となるのかもしれません。

重要なのは3点。

・FIREが可能とされる資産1億円の富裕層と呼ばれる世帯は約40世帯に1世帯

・ただし、富裕層は高齢世帯が多く、資産の積み立てには相応の年数を要する

・若いうちから資産を積み上げていれば十分富裕層を目指せる

「若いうちは自己投資、金融投資は後回し」と、自己啓発セミナーなどで語る方は多いですが、個人的には「金融投資も積極的に若いうちから行うべき」と考えます。

時間は複利の効果を最大化させる手段です。

年齢というメリットを大事にしていきましょう。

コメント