リュウです。

今日は、確定申告の残りと、近くのフードコートで娘と遊んできました。

ようやく今年の冬も一番寒い時期がすぎた感じがしました。

花粉が苦手な人はきつい時期では有りますが、個人的には若干花粉アレルギーが有りますが、

寒い時期は行動力が落ちるので、早く春が来て欲しいものです。

今日は、昨日の外国株の話に引き続き、「外国税額控除(所得税)」についてです。

主観では有りますが、個人レベルでの外国との取引が増えてきた昨今、外国税額控除の適用が増えている印象が有ります。

今日は、趣旨と計算概要について。

所得税の外国税額控除を書いていますが、趣旨は他法も同様です。

確定申告は次回以降に書いてみたいと思います。

※昨日、娘と一緒に横浜へ行ってきました(2019.2)

趣旨

日本では、外国に関する所得も所得税の課税対象になりますが、外国でも源泉所得税等の税金が課される場合が有ります。

「外国税額控除」は、これらの二重課税を防ぐために、外国で支払った税金の額を確定申告で控除することが出来る制度です。

国内の取引でも、給与の源泉徴収、株式配当や特定口座で源泉徴収をされた場合などに、確定申告で精算することが出来るという制度があり、趣旨は似ているかと思います。

一応国税庁の原文を。(太字は私が加工)

居住者は、所得の生じた場所が国内であるか、国外であるかを問わず全ての所得について日本で課税されますが、国外で生じた所得について外国の法令で所得税に相当する租税(以下「外国所得税」といいます。)の課税対象とされる場合、わが国及びその外国の双方で二重に所得税が課税されることになります。

この国際的な二重課税を調整するために、居住者が外国所得税を納付することとなる場合には、一定の金額(以下「所得税の控除限度額」といいます。)を限度として、その外国所得税の額をその納付することとなる年分の所得税の額から差し引くことができます。これを「居住者に係る外国税額控除」といいます。

外国税額控除の計算式と考え方

国税庁のページでは以下の計算式で控除限度額を定め、外国における源泉所得税額を限度に、所得税額から控除できます。

●計算式

所得税の控除限度額=その年分の所得税の額×(その年分の調整国外所得金額/その年分の所得総額)

考え方は単純で、算定した所得税額のうち、国内の所得と外国の所得を合わせた所得総額(税の用語でいう総所得金額等)のうち外国の所得の占める割合を按分した額を控除の上限としています。

なお、復興(特別所得)税を考慮しているため、現行の所得税上では、所得税の控除限度額に2.1%を加算した金額が控除上限となります。

また、地方税の外国税額控除額が定められており、上の所得税の控除限度額に30%(原則:都道府県12%、市区町村18%、政令市は、比率が6%:24%)を加算します。

したがって、計算順序は異なりますが、所得税控除限度額の1.321倍(12%+8%+2.1%)の金額が控除可能額の最大値と考えることができます。

計算式も上述の国税庁のページにあります。

控除限度額を増やすために

2の計算式の通り、控除限度額があるため、外国株に投資している方の一部は、「控除限度額以上の外国税額を源泉徴収されているため、支払った外国税額の一部を控除できない」ことが有ります。

もう一度外国税額控除の控除限度額の計算式を見直してみましょう。

●再掲

所得税の控除限度額=その年分の所得税の額×(その年分の調整国外所得金額/その年分の所得総額)

計算式により、外国税額の控除限度額計算では大きく2つのパラメータ(金額)があります。

①その年分の所得税の額

②その年分の調整国外所得金額/その年分の所得総額

どちらかを増やすことで、外国税額控除の控除上限を増やすことができます。

まずはわかりやすい②について、

②は、要は「所得の総額に占める外国所得の割合」です。

極端な話、所得が米国の配当しかなかった場合、日本で所得税が課税されても、その割合は100%(国外所得金額=所得総額)になるため、所得税額の全額が控除限度額になり、不利益は生じません。

とはいえ、実際は外国の配当金だけで生活している人は皆無といえるので、②で対応するのは困難です。

また、外国の所得が増えれば、その分源泉所得税も増えることも多く、結局控除限度額を超えることは出来ません。

次に①について、

所得税額が増えると控除限度額が増えます。

見ようによっては、この計算式を「金持ちだけ外国税額控除を受けられるから不公平な制度」と思われるのですが、実はその考え方は逆です。

「日本で課税された所得税率が外国源泉所得税より低いから、控除できません」という内容です。

とはいえ、後述しますが若干きびしめに設定された制度だと思います。

総所得金額等に対する所得税が10%以上ならば、すべての外国所得に対し10%の源泉所得税が発生していても、理論上は控除上限を超える(株式の譲渡損などが生じて損益通算した場合の源泉所得税の還付は考慮せず。)ので、控除不足額が生じることはありません。

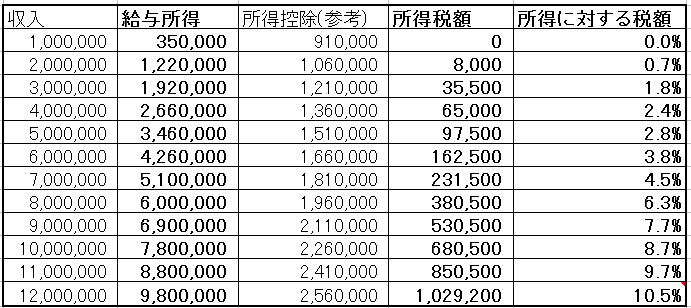

そこで、所得税の実効税率・・・とでも言いましょうか、所得に対する税額の割合を出してみます。

※所得に対する所得税額の割合

モデルケースとして、給与所得(収入)しかないものとして、給与収入の15%が社会保険料として控除対象、その他控除は配偶者控除と基礎控除のみ、復興税は考慮せず。

なお、米国株の配当の源泉所得税は10%(ベトナムは5%)です。

実際には、ここに外国株式の配当所得と外国株式の譲渡所得が加わり計算されます。

見てみると、実効税率としての所得の10%の所得税を課されるのは、モデルケースだと年収1200万円近くでようやっと達成できるレベル以上のようです。

外国の所得が米国株の配当のみならば、外国税額控除の全額を控除するのは困難といえるでしょう。(住民税まで控除対象にするなら7.7%:900万円くらい。)

控除限度額についての疑問

外国税額控除に限度額をおいている時点でわかることですが、控除限度額をこえた税額について、控除できない事実です。

「控除上限額」について、「趣旨」は記載されていませんが、上述の通り、日本より所得税(もちろん法人税を含めた他法もそうですが。)の高い国では、海外に税金が漏出するため、日本の税率より高い部分の外国税額は控除させない(二重控除にならない)ことを趣旨としているように思われます。

しかしながら、上限が渋すぎますね。

所得税額のうち、全体所得のうち外国所得の占める割合を出して計算する方法は合理的ではあるのですが、源泉所得税率が10%の国ですら、多くの人が、外国の所得税を控除しきれない仕組みになってしまうので、外国株への投資は若干不利になります。

(もっとも国では、税収にならないのでメリットはないから仕方ないのですが。)

わたしは、メインでもらってる外国株の収入が、ベトナム株の配当(所得税5%)なのもあり、控除限度をどうにか超えているので全額控除できていますが、米国株投資家は、源泉所得税10%で控除限度を超えてしまっている方もいるようですね。

計算式がある程度合理的であるけれども、もう少し余裕を見た控除限度を設定すべきかな、とは思います。

細かい話では有りますが、個人的にはふるさと納税の住民税の特例控除額と同様に、外国所得額に「所得税の限界税率」(要は、納税者に一番有利な税率)をかけて外国税額の控除限度額を設けると良いと思っています。

まとめ

・外国で徴収された源泉所得税などは、「外国税額控除」で所得税から控除可能

・外国税額控除は「控除限度額」があり、超えた額は所得税から控除できない

・外国税額控除を増やすためには、「所得税の額を増やす」か「外国所得の割合を増やす」必要がある

・外国税が控除の趣旨が二重控除の排除であるため、日本の所得税の実効税率が低いと控除限度額が低くなるようである

確定申告書の書き方も次回辺りに紹介できればと思います。

●6日6新

2/11 渋谷・博多天神

渋谷・アフタヌーンティー

2/12 ファミマ・冷やして食べるパイコロネ(チョコ)

2/13 ミニストップ・じっくり熟成生地 粒あんぱん

2/14 ファミマ・濃い味ベーコンとチーズのフランスパン

2/15 金沢八景駅シーサイドライン駅移転地

2/16 石川町・金龍飯店

●娘の成長日記

・最近、言葉をたくさんしゃべるようになりました。

おいしい、かわいい、ありがとうなど、段々と会話が成り立ってきているように思います。

—–

コメント

[…] 外国税額控除と控除限度額について(2019.2.17) […]