友人から、子育て資金について相談を貰いました。

これを機に、いくつか子育て資金について考えてみようと思います。

今回は「学資保険」。

結論、やはり「入るべきものではない」と思います。

リターンが低すぎて、生命保険会社を利するだけの商品と思えます。

学資保険を再度分析してみる

学資保険とは「子どもの学資金(教育資金)を準備するための貯蓄型の保険」です。

(ソニー生命 学資金準備スクエア)

特性としては、

・生命保険としての性質

・個人年金のような積み立てとしての性質

があります。(「毎月忘れずに積み立てられる」という薄いメリットは除く。)

前者は、本人(親)が重度障害になったときまたは死亡した時に、

①保険料の支払い免除

②保険金(つみたて+運用益)の支給

積立期間が終わったときに、

①一定の利回りを加え、元本を返還

という形を取るものが多いです。

制度的には悪くないものの、「基本的には運用利回りが低すぎ」て商品の質は低いように思います。

実際に検討してみましょう。

モデルケース

(1)前提

1で説明した通り、学資保険には①生命保険、②養老保険(個人年金?)的な性質があります。

そこで、

①利回りの良い学資保険

と

②生命保険と(①の保険料 — 生命保険)の積み立て分離

で比較するアプローチで行きましょう。

(2)モデルケース

①学資保険で最適解

保険商品の参考サイト

父親、30歳(1992/1/1生まれ)、子0歳(2022/1/1)

300万円給付、月払い、原則10年払い

・日本生命 ニッセイ学資保険 107.2%(23,320円)

・明治安田生命 つみたて学資 105.7%(23,640円)

・ソニー生命 学資保険準備スクエアⅢ型 105.5%(23,682円)

他にもありますが、モデルケースは月額23,320円、300万円給付の「日本生命ニッセイ学資保険」にしましょう。

参考として、生命保険料控除40,000円(住民税28,000円)、所得税率10%として税額が6,800円(所得税4,000円+住民税2,800円)(月額約570円)

②生命保険の最適解

こちらは18歳までに死亡した場合を想定し、生命保険料を計算する必要があります。

丁度18年という生命保険はあまりないので定期保険10年×2(2回目は8年分)にしましょう。

父親、30歳、死亡保険給付額300万円、月払い、18年(定期10年/定期10年のうち8年分)

・SBI定期保険 今いる保険 1,545円/2,382円 → 414,072円

・オリックス生命 ファイン・サポートプラス 1,878円/2,517円 →466,992円

他にも良い保険があるかもしれませんが、SBI定期保険にしましょう。

生命保険料控除

最初の10年 1,545円×12=18,540円

所得税18,540円(控除全額)

住民税18,540円/2+6,000円=15,270円

税率10%として 1,854円+1,527円=3,381円→281円/月

18年目まで 2,382円×12=28,584円

所得税28,584円/2+10,000円=24,292円

住民税28,584円/2+6,000円=20,292円

税率10%として 2,429円+2,029円=4,458円→372円/月

③ ①-②

次に、生命保険にした場合に積み立てられる差額を計算。

①-②で求められます。

支払保険料と利回りは簡便化のため1年に1回12カ月分支払うものとします。

学資保険なら日本生命、生命保険ならSBI定期保険のプランとしましょう。

子どもが0歳(本人30歳)から10年間で積み立てられる額は、利回りゼロで

(23,320円-1,545円+281円)×12月×10年 - (2,382円-372円)×12月×8年=2,453,760円

となります。

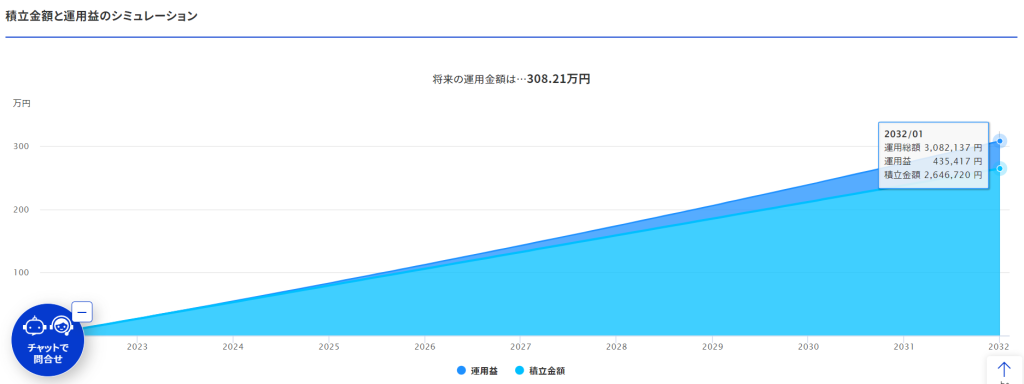

さて、運用成績が年3%の場合を計算しましょう。

加入期間が10年のものが多いので10年以降は、自力計算することにしました。

①最初の10年

(23,320円-1,545円+ 281円 )=22,056円を年3%で積み立てた場合。

→3,082,137円

になります。

②残りの8年

10歳までに積み立てが終わるので、年額の保険料(2,382円-372円)×12月=24,120円を元本から生命保険料を差し引き、運用をしていくことになります。

運用成績は以下の通り、

元本は、3,702,341円÷2,798,400円→132.3%になります。

(平均1.56%の複利)

次に、学資保険の運用利回り。

ニッセイ学資保険は、

本体 107.3% 2,798,400円×107.3%=3,002,683円

生命保険料控除分 570円×12月×18年=123,120円

合計 3,002,683円+123,120円=3,125,803円

総合利回り 3,125,803円÷2,798,400円→111.7%

(平均0.62%の複利)

なお、年利3%はあまりリスクを取らずに出せるスコアです。

投資商品を選べばもう少し安定して高い利回りを出せるものもあります。

掛け捨て生保をかけていても、学資保険の商品よりはるかに上の成績を出すことが出来ます。

結論

結論としては、「生命保険に入り、学資保険より自己で最低限の運用をすべき」という結論になりそうです。よく言われる結論に落ち着きましたが、無難なところといえるでしょう。

学資保険が、18年で元本の5%(+生命保険料)くらいにしかならず、利回りが低すぎるのか。

「10歳までに早めに積み立てさせられる」のにもかかわらず。

それは、恐らく運用が下手なのではなく、「生命保険会社の運用・事務費にかかるコスト」が大きいためです。

生命保険会社では、当然社員や外交員に給与やインセンティブを与えます。

また、保険料計算や保険金の支払いの手続きなどで事務費もかかり、不必要にコストを吸い取られています。

単純に、生保会社の必要経費を払ってまで学資保険に加入する必要性は感じない。という結論となります。

今回、モデルケースの計算のために生命保険会社や紹介サイトを観て、副次的に調べてみてわかったことがあります。生命保険業界を知る上で役立つかもしれません。

①保険会社のサイトの商品へリンクではなく保険見直しサイトのリンクが多い

(おそらく保険見直しサイトのアフィリエイト報酬が高いのでしょう。)

②特定の保険会社では一番有利な利回りで計算している

③学資保険でググると、「要らない」などのキーワードが出てくる(笑)

保険サイトへリンクし、契約させることによりアフィリエイト報酬が多いのかもしれません。

これも恐らく広告費、「生命保険会社の運用・事務費にかかるコスト」に含まれ、利回りを下げる原因になっています。

学資保険を勧めるFPは信用しない方がいいかもしれません。

本当に利用者の利益の少ない商品です。

自分で最低限の投資リテラシーを持ち18年間運用すれば、学資保険を超える相応の成績を出せると思います。

まとめ

結論は3つ。

①学資保険は「生命保険」と「養老保険」に分けて代用できる

②養老保険部分は、18年で10%も元本が増えれば良い商品とされている

③別途生命保険を差し引いて積み立てても年3%の複利にすら大幅に劣後する

正直なところ、利回りの低い保険です。

ゆえに、学資保険を勧めるFPさんは「保険会社からの報酬目当て」のように思えてしまうのです。

一応、学資保険という投資商品を購入という選択肢を取るのは自由ですが、メリットがそこまで大きいとは言えないものです。気を付けて欄でください。

コメント