今日は自宅でおとなしくしています。

今年の雨は長いですね。

さて、本題。

今日は、子どもの学資等の資産形成その②、ジュニアNISAについて。

「NISAだと(譲渡益・配当が)非課税です。」

という記事がNISAの制度開始時に、証券会社などでも多く出ていました。

子供用のジュニアNISAの制度説明でも同じです。

NISAの説明でいつも納得できないのが、

「損失が出たときのデメリットを説明する人があまりに少ないこと」。

必ず株価が上がり、配当がある前提でNISAを語ります。

しかしながら、親の資産運用のスキル次第では、損失も出るわけです。

損失が出ると、NISAはうまみが半減します。

細かい話は詳しいサイトに譲るとしてメリットとデメリット、そしてやるべきことを整理しましょう。

目次

制度を整理

NISAとは

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

NISAとは、「「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度」のことです。

(引用:金融庁HP fsa.go.jp/policy/nisa2/about/index.html)

英国のISA(Individual Savings Account=個人貯蓄口座)をモデルにしてます。(Nは日本らしい。JISAだと発音が悪いからかも?)

NISAの中の子どもを対象とした「ジュニアNISA」は子どもの資産形成の側面がある一方で、当人以外(主に親)が扱うことも多いため若干制限が強めです。

仕組み

金融庁のページを引用しています。

ある程度NISA制度も浸透していると思うので簡易に。

詳細はここを参照(https://www.fsa.go.jp/policy/nisa2/about/junior/overview/index.html)

①0歳から19歳までの人は、証券会社でジュニアNISA口座を開設可能

②購入額年間80万円の枠内(繰越不可)で、投資した銘柄の、配当・利益の分配金・譲渡益が非課税

③最大5年間(を経過した年末、つみたてNISAは20年)NISA枠で保有することができ、期間経過後に課税枠に戻すか、延長(ロールオーバー)するか選べる

④18歳までは払い出しができない(災害時等の例外あり)

一見メリットだらけに見えるNISAですが、デメリットもあります。

次に、デメリットを見て、本当に子どもの資産形成に向くか考えてみましょう。

ジュニアNISAのデメリット

細かなデメリット2つ

・証券会社を変えられない

・制度が続くか不明(2023年で終わり?)

等々、いくつかありますがそれ以上に大きい問題は2点。

「18歳までに途中解約するとメリットが消滅」

「損益通算不可」

です。

途中解約するとメリットが消滅

18歳まで(正確には3月31日時点で18歳である年の前年の年末)は途中引き出しすると非課税されていた利益分を課税されます。

(災害時等の場合に一部例外あり。)

ちなみに遡って課税されるだけで、途中解約時に損失があった場合は考慮されません。

※ジュニアNISA(未成年者少額投資非課税制度)の手続に関するQ&A

https://www.nta.go.jp/users/gensen/nisa/pdf/jrnisaqa.pdf (Q5の注1参照)

前回の学資保険や、社会人のidecoなどと同様で資金を動かせないわけです。

損を出していても出金しづらい問題があります。

損益通算不可

シンプルな話。

「NISA口座で損失が出てもその後の利益と相殺できない」ことです。

これらの損失はなかったものとされ、売却時には、他の株式の譲渡所得や、翌年度以降の所得と相殺することができません。

仕方ないので売らずに5年経過後までもっていたら、取得価額は5年経過後の年末時点での株価で付け替えられます。

2つの例を挙げて考えてみましょう。

(制度説明のため若干簡易にします。)

ケース1

①1000円の株式を800株購入、3年後に700円まで下がって売った

②その年に、他に20万円の上場株式の譲渡益を得ている

この場合の所得税・住民税は、

①がNISA口座の場合

損失は「なかったこと」になり、所得が②の20万円(所得税と住民税で約4万円)

①がNISA口座以外

(700円-1000円)×800株=▲24万円

20万円+▲24万円=▲4万円(翌年以降の譲渡益と相殺可能) (所得税・住民税ゼロ)

このように、NISA口座は税金がかからない一方で、損失を他の株式譲渡益と相殺することも認めてくれません。

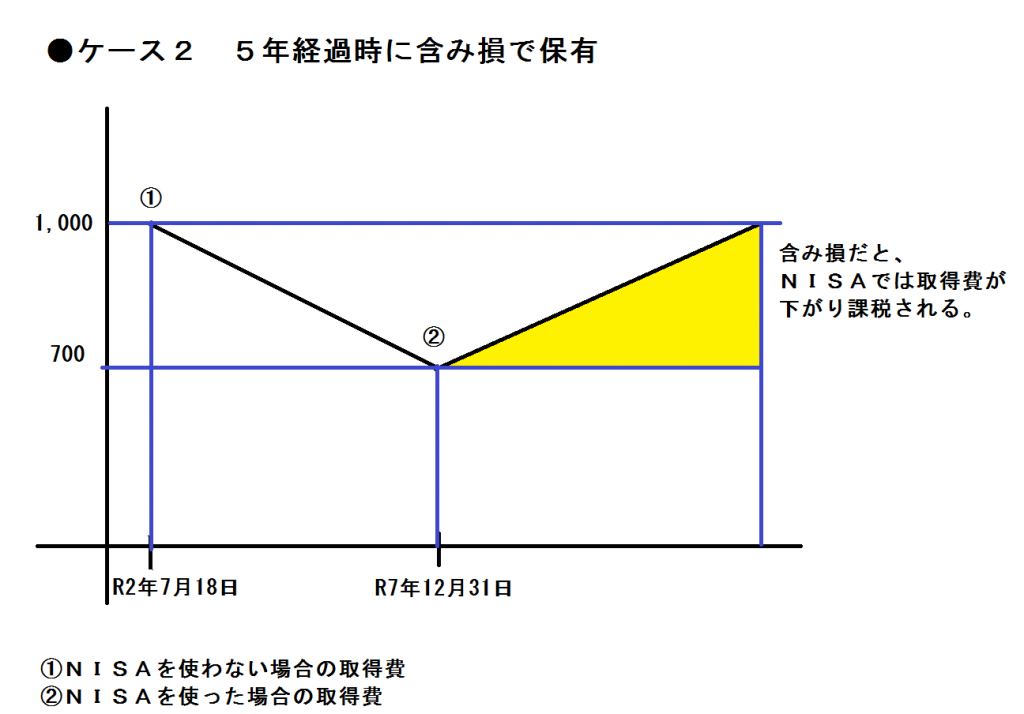

ケース2

①1000円の株式を800株購入、5年を経過した年末に700円まで下落

②その後、6年目の途中に株価が1000円まで戻ったので売った

(※ロールオーバーは行わない。)

こちらは図にしてみましょう。

この場合の所得税・住民税は、

①NISA口座の場合

取得費が5年経過後の年末時に「NISA口座外に移され、取得費が計算」されます。

したがって、取得費は、「5年後の年末時の700円」になります。

そのため、6年目の途中で売却した時、

(1000円-700円)×800株=24万円 (所得税・住民税 約48,000円)

キャピタルゲインは実質ゼロなのに、税金を生じてしまいます。

②NISA口座でない場合

取得費は「取得時の1000円」です。

売却時

(1000円-1000円)×800株=0円 (所得税・住民税ゼロ)

この2つの例を見てもらうとわかるとおり、NISAは「損失に弱い」のです。

でも、NISAの宣伝では、株価が上昇したケースばかり紹介されます。

紹介者の悪意の有無は判断できませんが、不親切であることは間違いありません。

基礎控除で十分

そこで、どうするか。

ジュニアNISAより使い勝手の良いものがあります。

「基礎控除」です。

なぜ基礎控除か。

これは、子どもの学資等の資産形成には、

・中長期保有(10~20年)を目的としている

・概ね頻繁な売買を行わない

・配当金・分配金を目的にした(安定)運用

を主としたものとなり、子どもの所得税・住民税の計算上「所得が48万円以下」になるためです。

したがって、大人と違い、無理にNISAで課税を回避せずとも良いわけです。

NISAとは違い、運用損を別の所得や翌年度以降に相殺することもできます。

(なお、住民税は未成年は合計所得金額125万円まで非課税で、より有利なので無視できます。)

一応、基礎控除48万円、年間配当4%と仮定して、課税対象となる資産の目安を考慮すると、

48万円÷4%=1,200万円

となります。

少なくともここまでは所得を生じません。

実際には、投資商品により「配当控除(税額控除)」も生じるため、さらに上限が高くなります。

(計算は割愛。)

まとめ

ジュニアNISAの使い勝手、結論は3点。

・NISAは損失相殺ができない(最重要)

・他の所得がない子供たちの運用に、NISAは必須ではない

・年4%の運用で資産1,200万円までは基礎控除48万円で税金は生じない

個人的には、ジュニアNISAは若干不利な制度に思います。

上述、「ジュニアNISA(未成年者少額投資非課税制度)の手続に関するQ&A」のようなことをせず、途中解約で利益の課税に対応し、損失も認めてくれれば戦略の立てようもあるのですが・・・。

子どもの資産運用は、基礎控除のほうがいい制度に思えます。

●今日の娘

昨日外食をしたのですが、娘が前日から大はしゃぎ。

「良い子にしてたら連れて行ってあげるよ。」といったところ、

保育園に迎えにいったとき、

「いいこにしてたよ。」と言われて、楽しみにしてくれていたのを実感。

楽しみにしてくれていて嬉しいものです。

コメント